本报记者 冷翠华

个人代理渠道(简称“个代渠道”)和银行邮政代理渠道(简称“银邮渠道”)是人身险业务的两大主要销售渠道,保费收入占比在2020年再度出现“失衡”现象。

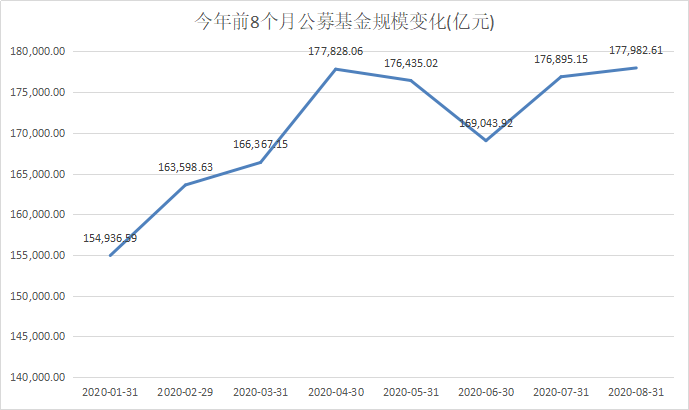

《证券日报》记者从相关渠道获得的数据显示,2020年,人身险公司的银邮渠道实现保费收入同比增长12.61%,远高于个代渠道4.27%的增速。同时,银邮渠道在人身险公司业务占比也大幅上升,个代渠道占比则相应下降。

对此“失衡”现象,业内人士分析认为,主要是受到疫情影响。同时,银保渠道的产品结构、营销方式等也在发生变化,推动了保费较快增长。如今,不少保险公司开始重新审视银保渠道对人身险公司整体业务的价值贡献度。

银邮渠道保费收入随政策波动

与2019年相比,作为人身险公司两大主要销售渠道的个代渠道和银邮渠道,在2020年实现的保费收入占比呈现“一降一升”之势。

具体来看,人身险业务目前最大的销售渠道仍是个代渠道,2020年实现原保险保费收入17965.96亿元,同比增长4.27%;保费收入占比为56.72%,较2019年下降1.43个百分点。人身险业务银邮代理渠道实现保费收入10108.16亿元,同比增长12.61%;保费收入占比为31.91%,较2019年上升1.62个百分点。

申万宏源非银分析师葛玉翔对《证券日报》记者分析称,2020年受疫情影响,传统的线下代理人展业受阻,尤其是针对高价值率的长期保障型和储蓄型业务的销售难度大增,保险营销员的数量也从2020年中期逐步下滑,拖累了新单保费的增长。中小险企的营销团队稳定性较差,对银保渠道的依赖度也更大。

葛玉翔认为,2020年虽然银邮渠道的网点客流量同比大幅下滑,但通过线上渠道获得的保费在一定程度上补足了线下保费下降的缺口。最终,银邮渠道凭借自身账户与客户体系优势,实现了全年保费的稳健增长。

事实上,近年来人身险的个代渠道持续呈现稳健增长态势,银保渠道的保费收入却波动较大。Wind数据显示,2008年,银邮渠道保费收入首次超过个代渠道,成为人身险第一大销售渠道,并持续到2011年。2012年和2013年,银邮渠道保费收入连续两年同比下降;而个人渠道保费收入却持续上升,自2012年起重新夺回第一大销售渠道的位置。2018年,银邮渠道实现保费收入8032.34亿元,同比大幅下降24.11%,收入占比较2017年下降超过10个百分点。2019年,银邮渠道取得保费收入8975.90亿元,同比增长11.75%,但收入占比仍微降0.29个百分点。2020年,银邮渠道取得的保费增速达12.61%;占比则提升1.62个百分点,扭跌为涨。

“银保渠道收入占比的波动,主要是受政策导向和产品结构的影响。”一位业内分析人士对记者表示。多年来,银邮渠道以理财型短期趸交产品为主,部分险企中断存续期产品比例过高,带来退保率过高、利差损风险突出等问题。2016年,原保监会发布《规范中短存续期人身保险产品有关事项的通知》,对险企经营中短存续期产品提出比例限制等要求,引导险企发展长期业务。2017年,原保监会发布《关于规范人身保险公司产品开发设计行为的通知》,收紧短存续期产品备案。2018年,银邮渠道保费收入明显下降。经过两年调整之后,2019年,银保监会下发《关于规范两全保险产品有关问题的通知》,在一定条件下放行3年至5年的人身险产品,同时鼓励5年以上产品。这对缓解部分险企的现金流压力、支持其平稳转型,具有积极意义。在该政策实施后,2019年和2020年银邮渠道实现的保费收入再次出现较快增长。

险企对银邮渠道重视程度提升

受疫情影响,2020年一季度,银邮渠道业务再受冲击。但从4月份开始,该渠道业务重新恢复高速增长。

业内分析人士认为,这主要得益于保险公司对银邮渠道重视程度的再次提升。2020年,多家保险公司负责人公开表示,尽管银邮渠道产品价值率低于个代渠道,但从保险公司整体发展的大盘子来看,其贡献度不容小觑。

新华保险首席执行官兼总裁李全在2020年半年报业绩发布会上表示,不能仅从与个险业务对比价值率的角度来评估银邮渠道的价值,要从公司长远发展的战略角度考虑,要“算大账”。

中国人寿寿险公司总裁苏恒轩在2020年半年报发布会上表示,“一体多元”业务布局是中国人寿“鼎新工程”的一部分。在多元板块中,正在对银邮渠道的改革和发展进行探索。

葛玉翔对《证券日报》记者表示,2020年,部分保险公司加大了银邮渠道趸交产品的投放,稳定了成交量的大盘子,保证了全年增长速度。综合来看,最近两年银邮渠道保费增长较快,这是政策放宽、险企重视、银行推动、产品升级等多重因素合力推动的结果。

从银行角度看,相关主体高度重视保险代理业务,不断利用科技手段降低外在影响因素,推动银邮渠道保险业务的高速发展。平安银行披露的2020年年报显示,2020年全年,银行推保险规模27.01亿元,同比增长102.9%。尤其值得注意的是,平安银行推出的AI银保系统,通过线上获客经营的投保规模占比已达80%。同时,还实现了保险金信托业务的100%线上化。