基民懵了!牛年交易满月,偏股基金罕见绿了10%!却有大赚10%,最新中长期牛基也来了

原创方丽

中国基金报记者 方丽

投资股票的人往往喜欢用“牛”来做个摆饰,以期获得好收成。

然而,在今年这个牛年的市场中,市场风格突变,持续两三年的“核心资产”结构性行情出现“逆转”,消费、医药等领域龙头股出现大幅下挫,而顺周期、碳中和等主题领域表现突出,中小盘股上演“逆袭”行情。

截至3月17日,正是牛年一个完整月,在此背景下,主动权益基金净值下挫超10%,表现一般。但在这一情况下,基金公司以及销售机构纷纷发布文章安抚投资者,鼓励投资者长期投资、理性投资,不要追涨杀跌。

牛年交易满月

主动权益基金跌幅超10%

在过去两三年的结构性牛市环境下,整体公募主动权益基金确实赚得盆满钵满,在牛年首月这一情况发生了变化。

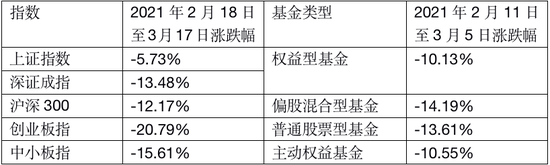

从基础市场走势来看,牛年以来市场基本延续了下跌行情,尤其核心资产下跌幅度较大。数据显示,上证指数、深证成指、沪深300在2月18日至3月17日表现分别为-5.73%、-13.48%、-12.17%,跌幅较大,创业板指和中小板指的跌幅也高达20.79%、15.61%。

其实从公募权益基金表现看,跌幅要小于创业板指。数据显示,牛年首月(2021年2月18日至2021年3月17)日,整体主动权益基金收益为-10.13%,跑赢了创业板指数、沪深300等,不过股票仓位最低80%的普通股票型基金、股票仓位最低60%的偏股混合型基金收益分别为-13.61%、-14.19%。(剔除了今年成立的新基金,仅统计披露了3月17日净值的基金。)

确实,春节之后的牛年行情来看,钢铁、煤炭、建筑、地产等顺周期领域表现突出,中小盘股春季也上演“逆袭”行情,给公募基金打了一个措手不及,整体出现较大的跌幅,表现惨淡。

仅5.58%主动权益基金获得正收益

“低估值价值派”逆袭

每一次市场调整,都是对基金经理一次重要的考验。而这一次大跌之下,绝大多数主动权益基金受到冲击,仅少数主动权益基金获得正收益。

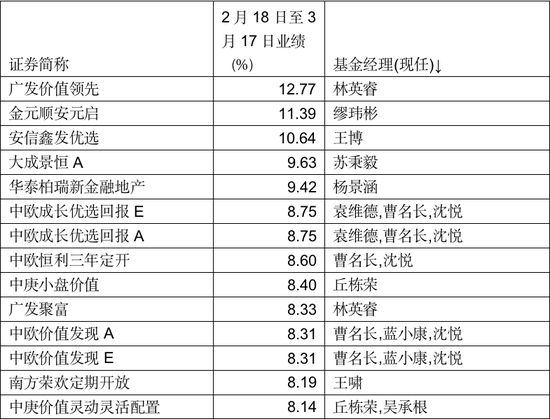

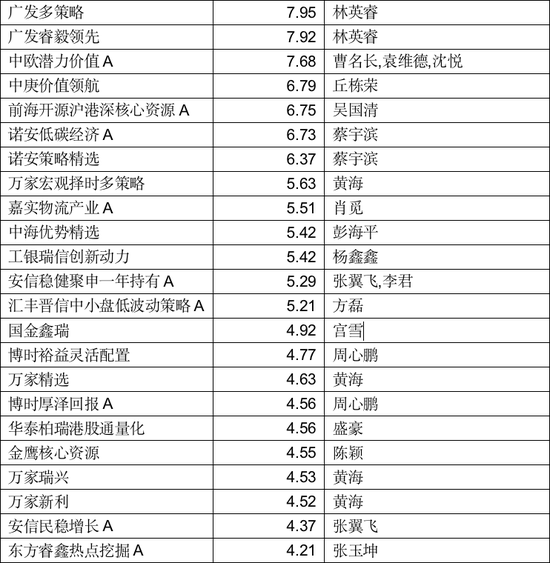

数据显示,2月18日至3月17日,主动权益基金中,净值跌幅最大为27.12%,而表现最好的收益率为12.77%。在全部纳入统计的4716只主动权益基金(各类型分开计算)中,只有263只基金获得正收益,占比为5.58%。

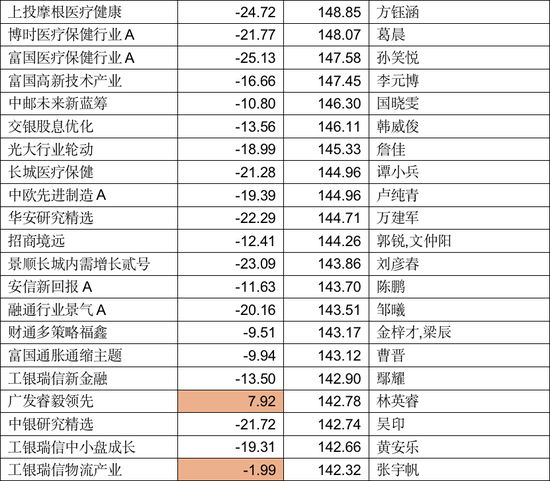

在这一个月的极端行情中,“低估值价值派”基金经理开始逆袭,引起市场关注。如林英睿管理的广发价值领先,在牛年首月业绩超12%,表现突出。从去年末公开持仓数据可以发现,林英睿看好并加仓顺周期方向,特别是上游原材料、中游制造业领域,包括有色、煤炭、钢铁、机械、银行等。

在广发价值领先的2020年四季报来看,林英睿表示,虽然成长与价值风格的收益差异在12月又走阔,但这只是在均值回归过程中的一个小波澜。随着经济的逐步企稳,处于历史极值的风格差异也会逐渐回归到正常水平。管理人看好未来两年的价值风格。另外,管理人会持续将一定仓位暴露在港股的价值风格中,在风格正常化的过程中,港股中不乏潜在收益率更为优异的品种。

在近期采访之中,林英睿也表示,站在当下展望全年投资,一要降低预期收益率。二要增加价值风格标的权重。过去两年来,成长相对于价值在海内外都走到了历史极致位置。今年如果经济状况或市场风向有变化,机构持仓结构可能要做调整,至少要均衡结构,就是加配一些偏低估的品种。这可能会让组合的波动率显着降低。

在2月18日至3月17日期间,曹名长的中欧成长优选回报和丘栋荣的中庚小盘价值净值涨幅均超8%,也受到市场关注。而在去年因坚守低估值策略,中欧成长优选回报和中庚小盘价值在2020年的净值增长率只有23.35%和37.44%。

在中欧成长优选回报的2020四季报来看,就明确写道,展望股票市场,目前整体估值并不是非常高,但分化极为严重。考虑到未来1-2年经济上行,企业盈利将上行,市场系统性风险不大,但波动会加剧。资产结构来看,过去两年消费、科技行业的股票估值已经较高,预期投资回报不佳,未来1-2年估值极低的金融周期类的资产更具有吸引力。重点看好汽车、家电家居等可选消费,银行、保险等金融行业,以及化工、有色、造纸等制造业。此外,餐饮旅游等消费服务业中估值合理的公司也值得重点关注。

同样中庚小盘价值去年四季度也写道,四季度权益资产内部估值分化极致,高市值公司门庭若市,小市值公司无人问津,市场的评估可能很大程度上偏离了价值,而关乎流动性和交易。这在另一面一定对应着绝佳的机会,有望构建基本面低风险、低估值、高成长性的组合。随着市场情绪的平复,有真实业绩的公司其价值仍有回归的可能。后市投资思路上,更加关注当前估值结构性分化的机会,坚持低估值策略,自下而上积极挖掘低估值小盘成长股的投资机会,力争获得可持续的超额收益。重点关注低估值且基本面良好、受益经济持续边际向好的广义制造业及军工等行业。

此外,在牛年首月,金元顺安元启、安信鑫发优选、大成景恒A、华泰柏瑞新金融地产、广发聚富、中欧价值发现、南方荣欢定期开放、中庚价值灵动灵活配置等表现较好,收益率超8%。

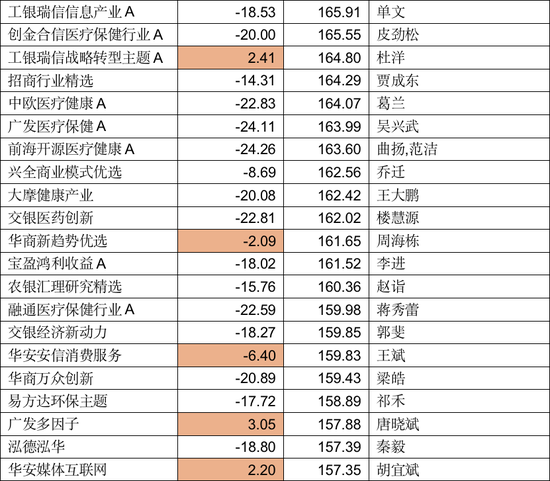

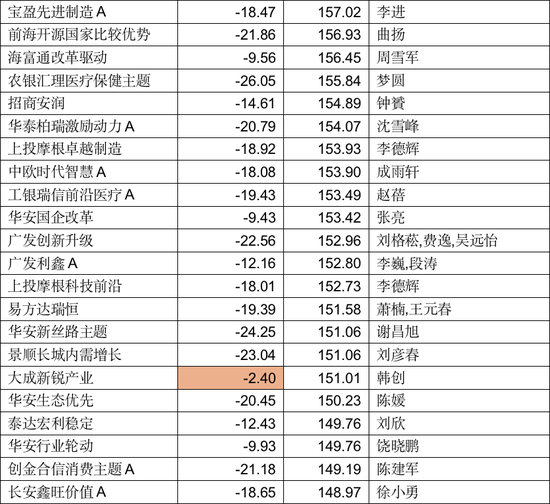

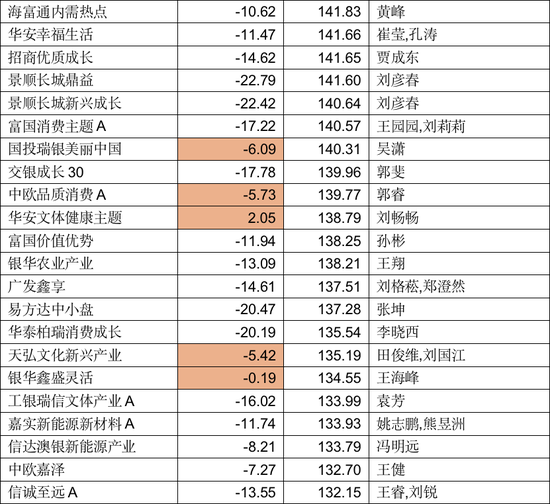

牛年首月主动权益基金业绩情况一览(剔除C类)

近三年、近五年整体业绩仍然可观

深入评价一只基金表现,中长期业绩是一个重要标志,三年、五年业绩是一个重要的指标。

基金君发现,虽然近期有所回调,但是一大批主动权益基金五年和三年业绩仍可观。

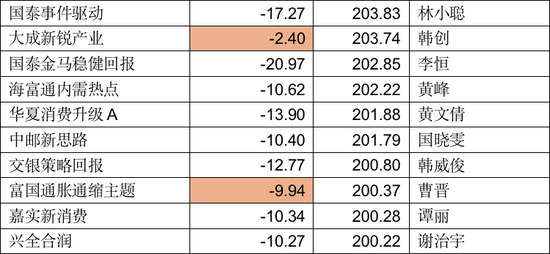

截至3月17日(仅统计披露了3月17日业绩的基金),主动权益基金近五年业绩最强的是刘彦春管理的景顺长城鼎益,虽然在牛年以来该基金净值跌幅超22%,但是近五年仍有329.81%的收益。紧随其后的是张坤管理的易方达中小盘,过去五年净值涨幅也达到328.58%。

有些基金近期表现较好,如杜洋管理的工银瑞信战略转型主题A、冯明远管理的信达澳银新能源产业等。

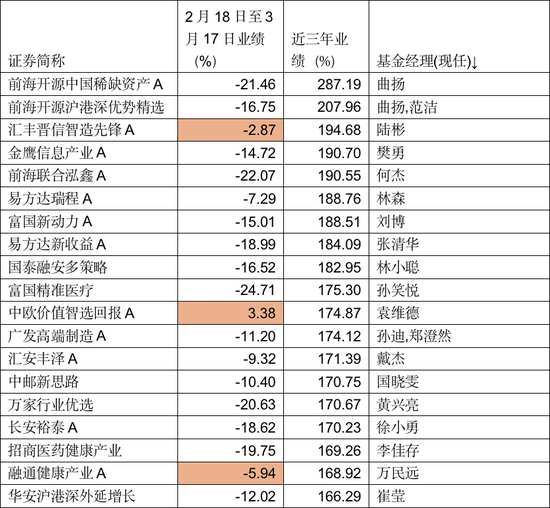

此外,从最近三年业绩来看,主动权益基金近三年业绩最强的是曲扬管理的前海开源中国稀缺资产A,虽然在牛年以来该基金净值跌幅超21%,但是近三年仍有287.19%的收益。紧随其后的是曲扬和范洁管理的前海开源沪港深优势精选,过去三年净值涨幅也超过207%。此外,近期表现抗跌的陆彬所管理的汇丰晋信智造先锋A,过去三年净值涨幅也达到194.68%。

此外,樊勇的金鹰信息产业、何杰前海联合泓鑫、林森的易方达瑞程、刘博管理的富国新动力、张清华易方达新收益等近三年收益率突出。

市场震荡之下更要理性

基金公司“心理按摩”多

因为市场短期调整,让近半年入场的基民受到一定损失,在此背景下,基金公司都在积极发布文章做“心理按摩”,呼吁基金投资者“坚持投资有道,坚守长期主义,正确看待市场调整”。

确实,越是在这个关键时刻,越考验投资的定力,投资者必须充分认知并接受市场短期高度不确定性,同时又不要因此迷惑迷失市场的长期价值方向。

曾经有媒体统计,在牛年市场急跌以来,至少有30家基金公司发布各自安抚文章,有些是总经理亲自发声,有些事基金经理亲自写信,有些是投研团队一下发言。主要内容是正确看待净值下跌,对比历史情况看波动,以及投资上要基于长期,给绩优基金经理一些空间等。

很多知名基金经理也建议投资者拉长投资视野,市场各方也要积极做好投资者教育和投资行为的理性引导,以更好维护投资者长期利益。

中欧基金投资总监周应波认为,目前在一些权益类产品的投资行为中,还存在着追涨杀跌、频繁申赎等短期行为和非理性行为,这非常影响盈利体验。他建议投资人能够用长期视角看待预期收益率,市场短期的调整会带来更合理的估值位置、更合适的投资时点,另外也可以通过定投方式平滑市场波动的影响,而基金管理人、销售渠道,也应不断增加投资者陪伴服务,未来进一步改善投资者行为的引导等。

工银瑞信基金FOF投资部副总监黄惠宇表示,在市场波动加大的环境下,更应该以一个长线投资的视角来思考投资的目标和预期,尽量避免追涨杀跌,或者选择有较长封闭期的基金来定投,控制犯错的频率和幅度。另一方面,基金业自身在产品发行和销售端一样需要意识到“羊群效应”的潜在危害。如何克服一些人性上的弱点,更加为中长期布局,而尽量避免追逐短期热点,是每一位基金行业参与者需要仔细深入推敲的。

诺德基金总经理助理郝旭东不建议从一次市场的调整来看基金经理的控回撤能力,“回撤的影响因素太多,考察控制回撤时需要结合历史收益,拉长周期结合不同的市场环境综合考量。”他还表示,基民投资需要认清两种类型的基金,一是风格型或赛道型基金的投资,即重仓某一个或某两个行业的基金产品,投资此类产品应包含基民对市场整体及风格的判断,极度看好相关行业的增长等;二是全市场构建组合的基金,这类产品需要专业深度的研究,从较长期限筛选出穿越周期的产品。“不论投资哪类产品,基金投资中追涨杀跌都是不可取的,建议基民在专业持牌机构的推荐下,根据个人风险承受度,买入相匹配的优秀基金管理人产品,长期持有,赚取合理收益。”

汇丰晋信陆彬也建议,基民投资基金时要更多关注长期业绩和历史回撤情况,而不是盲目追逐短期业绩亮眼的基金。投资基金要选择专业能力强且责任心强的基金经理,同时相信长期和专业的力量,切不可追涨杀跌。