中国经济网北京9月18日讯(记者李荣马先震)随着我国近年来对外开放力度的持续加大,外资对中国经济发展潜力高度肯定,在这一过程中,资产管理行业受益明显。然而就在资本市场进入到新的历史发展阶段时,民生加银基金公司的第三大股东三峡财务却折价出售其所持全部股份,一时吸引了众人的目光。

值得注意的是,从民生加银基金近三年的净利润数据看,尽管为股东获取了正回报,但和此前几年相比却下降明显。而在资产管理规模上,今年二季度数据显示,民生加银基金的规模仅为1402.73亿元,环比缩水将近10%,且旗下基金年内业绩分化明显,多只权益基金业绩落后。

第三大股东欲折价转让所持民生加银6.67%股份

根据近期北京产权交易所信息显示,民生加银基金公司第三大股东三峡财务有限责任公司拟转让其持有的民生加银基金6.67%全部股权,转让底价为7774.02万元。据悉,民生加银其他两大股东分别为民生银行与加拿大皇家银行,持股比例分别为63.33%、30%。

其实早在2019年11月,三峡财务就曾拟转让其持有的民生加银基金6.67%股权,当时的转让底价为8637.80万元,此次二度转让的价格较之前出现了10%的折价,不禁给人急于脱手的感觉。

根据记者了解,三峡财务于1997年11月成立,专门服务于中国长江三峡集团公司及其成员单位的非银行金融机构,注册资本50亿元人民币。

自民生加银基金2008年11月成立以来,三峡财务一直位列第三大股东。最早时,民生银行、加拿大皇家银行、三峡财务分别持有60%、30%、10%的股权。2012年底,因前两大股东对民生加银基金进行增资,将注册资本从2亿元增至3亿元,三峡财务持有的股权被稀释至6.67%。

以三峡财务对民生加银基金的初始出资额大约2000万元计算,7774.02万元的转让价格已经获利颇丰,何况民生加银基金从2012年至今净利润都为正,2020年前7个月的净利润也有1.16亿元。

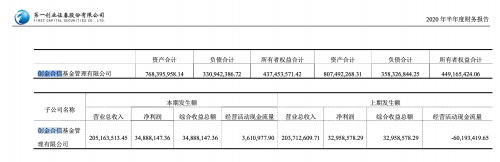

不过,从2017年开始,公司的净利润和此前相比就不可同日而语了。相比2015年和2016年的4.99亿元和4.68亿元的水平,2017年民生加银基金的净利润仅有2.33亿元,下降了50%,2018年继续降至1.48亿元,又降了36%,2019年小幅回升至1.74亿元,但仍不及高峰时的一半。这似乎也揭示了资产管理行业竞争格局的分化,以及中小基金公司的生存艰难现状。

民生加银基金历年净利润一览

有业内人士分析称,股权结构调整常见几种原因,或是因为投资不达预期,或是本身资产整合需求,也可能是股东之间有分歧。而据媒体报道,三峡财务转让股权是不得已之举,“因为国资委有规定,国有企业必须清退非主营业务。”

二季度规模缩水近10%年内多只混基业绩落后

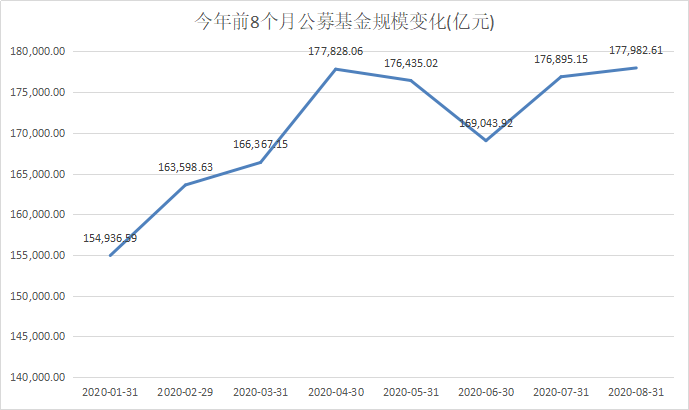

从过去多年的发展来看,民生加银基金资产管理规模也实现了较大的增长。天天基金网数据显示,截至到2020年6月30日,其管理规模为1402.73亿元,排名158家同行业公司的第30名。然而在今年二季度,公司的资产规模却出现了较大的缩水,缩水幅度将近10%。数据显示,今年一季度末时,民生加银基金的管理规模为1553.81亿元,但到了二季度末就变成了1402.73亿元。

与此同时,在有可比数据的基金产品中,截至到今年9月16日,民生加银旗下有4只基金(各份额分开计算)年内收益率出现下跌,分别是民生加银中证港股通高股息精选指数C、民生加银中证港股通高股息精选指数A、民生中证内地资源主题指数为指数型基金,民生加银恒裕为债券型基金,跌幅分别为4.32%、4.15%、0.93%、0.27%。

此外,在今年大多数权益基金盈利颇丰的情况下,民生加银基金旗下权益产品的分化却相当严重。

业绩落后者包括民生加银精选混合(690003)、民生加银康宁稳健养老目标一年混合(FOF)(006991)、民生加银鑫福混合C(007072)、民生加银鑫福混合A(002518)、民生加银量化中国混合(002449),年内收益率仅有3.47%、9.31%、9.97%、10.24%、10.98%。而同期的同类产品平均收益率为27.61%,沪深300指数为13.69%,上述这些基金不仅跑输同类,也距离指数有较大差距。

从民生加银精选混合来看,目前的基金经理是郑爱刚、吴鹏飞,其中郑爱刚此前在平安证券、安信证券任职,2016年4月加入民生加银,从今年6月1日开始管理民生加银精选混合,但其任职公募基金经理时间不足1年。

吴鹏飞则有4年多经验。显示,吴鹏飞曾任渤海证券研究所行业研究员、国泰君安证券研究所行业研究员、嘉实基金管理有限公司高级研究员、渤海证券研究所副所长、浙商证券研究所所长,以及泰康资产管理有限责任公司投资经理、华商基金管理有限公司基金经理、中欧基金管理有限公司事业部负责人。

尽管从业经历丰富,但其实跳槽到民生加银基金公司的时间并不长,管理民生加银精选混合仅36天,但任职回报却是-6.82%。在此前的公募基金管理中,也仅有2013年年底到2016年下旬在华商基金时业绩较好,但这一时期的大多数时间A股均在牛市中。

民生加银精选二季度前十大重仓股为京沪高铁、赤峰黄金、恒瑞医药、天士力、杰瑞股份、招商银行、宁波银行、农业银行、恒邦股份、南京银行,与一季度相比仅有京沪高铁一只股票是相同的。今年上半年该基金的换手率为1380.54%,在去年更是高达2800%以上。

该基金成立于2010年2月3日,但截至今年9月16日的累计单位净值仅为0.983元,10年多以后还亏损了1.7%。

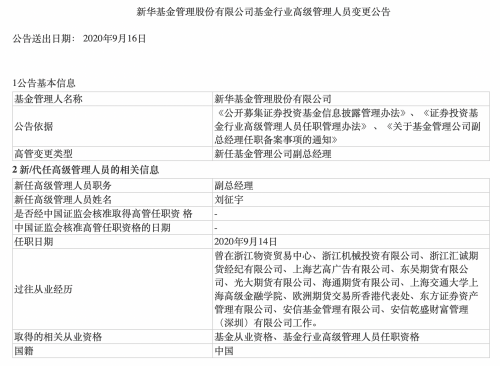

另外,管理民生加银康宁稳健养老目标一年混合的基金经理于善辉,此前在天相投资顾问有限公司任职,2012年加入民生加银,现任公司副总经理、公司投资决策委员会成员、权益资产条线投资决策委员会成员、固收资产条线投资决策委员会成员、大类资产配置条线投资决策委员会成员。但该基金今年一季度业绩为-0.01%,二季度也仅有4.99%的上涨。