继监管放开个人不良贷款批量转让试点后,首家“吃螃蟹”的银行已经出现。1月27日,北京商报记者注意到,银登网近日挂出了一则“平安银行个人不良贷款批转资产包”的资产转让推介信息,这也标志着银行业个人不良贷款批量转让首单业务正式挂网推介。首单个人不良贷款转让现身,无疑为后续银行转让个人不良贷款处置提供了范本,但在采访过程中,也有银行业人士向北京商报记者提出了担忧,有部分银行业人士认为,特殊资产规模较小的银行没有转让的需要,且如何定价、如何和资产管理公司制定良好的对接策略也成为有待思考的问题。

首单个人不良转让资产包挂网推介

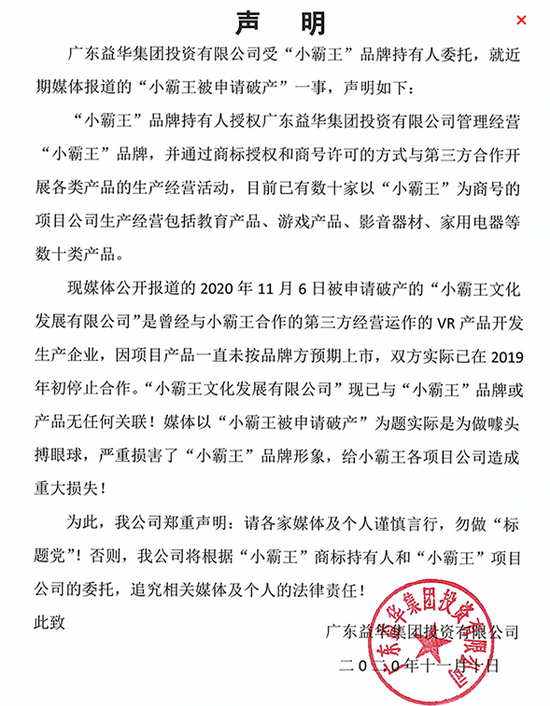

批量个人不良贷款转让试点“开闸”后,平安银行成为了首家“尝鲜”的银行。1月25日,银行业信贷资产登记流转中心(以下简称“银登中心”)网站“银登网”发布了一则《平安银行拟批转个人不良债权简介》,这也是银行业首个挂网推介个人不良贷款资产包的银行。

从平安银行这次推介的个人不良贷款资产包特点来看,主要有“发布快”“规模小”两大特点。据了解,1月13日,银登中心正式发布《银行业信贷资产登记流转中心不良贷款转让业务规则(试行)》及相关配套细则。1月20日,银登中心不良贷款转让业务账户办理指南(试行)、不良贷款转让业务系统操作手册同时落地。在一揽子操作指南和不良贷款转让专区设立5天后,平安银行即发布了首个拟批量转让的资产包推介信息。

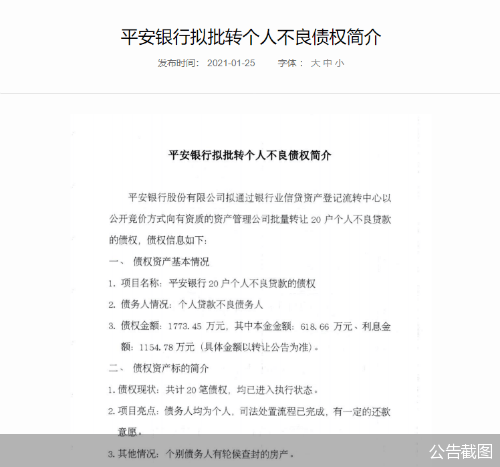

“规模小”是指,平安银行此次拟批量转让的个人不良债权主要涉及20户个人不良贷款,债权金额为1773.45万元,其中本金618.66万元、利息金额1154.78万元,且均已进入执行状态。

平安银行称,该项目债务人均为个人,司法处置流程已完成,有一定的还款意愿,个别债务人有轮候查封的房产。值得关注的是,此次发布的仅为不良债权推介信息,是对拟转让债权的简单介绍,更为详细具体的不良贷款转让公告还未发布。

对首单个人不良贷款转让资产包公开上线竞价的举措,零壹研究院院长于百程分析认为,首家个人不良转让资产包挂网,意味着在监管发文之后,个人不良贷款批量转让开始正式开展。由于个人不良贷款批量转让在市场接受意愿、定价、清收方式上都还存在摸索性质,因此,首批个人不良贷款批转资产包也选择了资产管理公司相对容易接受的债权类型,比如人均借款金额30万元,债权均已进入执行状态。其中,“个别债务人有轮候查封的房产”等,作为一种试水。此批贷款中“个别债务人有轮候查封的房产”,意味着这些贷款追索背后有可处置的房产,相对来说容易回款。

转让个人不良贷款态度“分化不一”

对个人不良贷款转让,早在去年就有多方消息称监管拟制定政策突破个人不良贷款转让限制。今年1月12日,北京商报记者从知情人士处获悉,银保监会已向各大型银行、股份制银行等机构下发了《中国银保监会办公厅关于开展不良贷款转让试点工作的通知》正式批准单户对公不良贷款转让和个人不良贷款批量转让。

在参与的试点机构方面,首批参与试点银行包括中、农、工、建、交、邮储6家国有控股大型银行和12家全国性股份制银行。参与试点的不良贷款收购机构包括:金融资产管理公司和符合条件的地方资产管理公司、金融资产投资公司。

顶层文件下发后,银登中心也陆续披露了转让操作手册和业务办理指南,为银行打包个人不良贷款资产包提供了平台。

但北京商报记者在采访中发现,银行对个人不良贷款转让的口径却出现分化,一部分银行人士认为应该积极推进个人不良贷款转让工作,一部分银行人士却表示,规模较小的不良贷款没有转让的必要。

一家国有大行相关人士向北京商报记者介绍称,目前行内个人不良贷款转让工作正在积极推进中,主要的做法有两种,一种是转让给不良资产管理机构,包括四大资产管理机构和地方的资产管理机构;第二种是打包成资产证券化产品在市场上销售。

“银行目前对于转让持有积极态度。”上述国有大行人士也向记者提到,“现在行里正在加紧盘点不良资产,将可以转让的资产进行系统整理;选择合适的转让方式,通过市场化或者直接转出的方式进行转让;同时寻找交易对手,当前不良率水平较低,不良资产转出压力较小。”

也有银行人士持有不同的看法,一位股份制银行相关人士提到,“我行的个贷不良规模非常小,没有转让需求”。另一家股份制银行人士也解释称,“个人不良贷款规模较大的银行转让还有意义,规模小的银行需求较低”。

如何转、有没有必要转,在光大银行金融市场部分析师周茂华看来,不良贷款市场化转让处置方式正式落地运行,给市场提供了一个操作样板,更远一点看,这个市场起步壮大为银行市场化法制化处置不良拓宽渠道、提升银行经营稳健性、盘活银行存量不良资产、增加银行服务实体经济资源等。对银行来说,高效处置不良资产对于提升资产质量、稳健经营、盘活存量、提升资源使用效率意义不言而喻。但各家银行情况差别大,怎么处置个贷不良、处置多少等,背后考量因素很多。

合理定价、流通渠道有待完善

北京商报记者从内部获悉的信息显示,可参与转让的个人贷款范围包括纳入不良分类的个人消费信用贷款、信用卡透支、个人经营类信用贷款,而住房按揭贷款、汽车消费贷款产生的不良被剔除在外。

从整体行业数据来看,来自银保监会披露的数据显示,截至2020年末,银行业不良贷款余额3.5万亿元,较年初增加2816亿元;不良贷款率1.92%,较年初下降0.06个百分点;逾期90天以上贷款与不良贷款比例76%,较年初下降5.1个百分点。而在信用卡方面,根据央行发布的《2020年第三季度支付体系运行总体情况》统计,截止到2020年三季度末,信用卡逾期半年未偿信贷总额为906.63亿元,环比增长6.13%,占信用卡未偿信贷余额的1.17%。

未来银行业仍面临较大的不良资产处置压力,多元高效处置不良资产已迫在眉睫。多位银行业人士在接受记者采访时均表示,“希望在合规审慎的基础上,稳步推进个贷转让工作”。

但同时他们也提到了对于个人贷款不良转让业务的担忧,一位股份制银行人士指出,“主要就是定价问题,怎么制定首批资产包的定价、定价多少、如何和资产管理公司接洽都是一个问题”。

资深银行业分析人士王剑辉直言,不良资产、不良贷款转让最大的问题还是信息不对称,一方面包括出卖方和买受方的信息不对称,另外出卖方例如银行自身对信息的把控都不一定完全准确。对于资产管理公司接手的这一方来说,首先要具备在定价方面的专业能力,更重要的还是在后续经营方面应具备相当强的渠道能力,把不良资产经过重组以后再卖出去,“点石成金”把不良资产变成优秀资产。

“正门已开,至于银行是否愿意将个贷不良进行批量转让属于市场行为,还看债权定价及转让效率。当然,目前由于资产管理公司对于处置小额分散的个人不良贷款能力也有限,并且不允许二次转让,因此资产管理公司前期的观望情绪会比较重。长期看,个人不良贷款批量转让具有比较大的市场空间,但需要一些条件,比如基础个人征信体系、资产批量处置法律制度的完善,允许批量个人债权二次转让或者资产处置公司个人债权批量处置能力的提升等。”于百程如是说道。