经济观察网 胡群/文随着新技术广泛应用,技术创新与业务场景深度融合,为金融服务带来了机遇与挑战。金融科技作为科技驱动的金融创新,日益成为数字化时代世界各国金融发展与产业布局的焦点领域。中国的金融科技水平目前处于什么地位?金融科技发展的关键驱动因素有哪些?

近日,由中国互联网金融协会金融科技发展与研究专委会和浙江大学互联网金融研究院组织撰写的《“一带一路”金融科技发展指数研究报告》(以下简称《报告》)指出,63个样本国家“一带一路”金融科技发展指数得分均值为40.63分(总分100分,下同),得分方差较大(187.47),有5个样本国家得分超过60分,多数样本国家(34个)得分集中在20-40分。发展指数相对较高的国家包括中国、新加坡、韩国、印度、以色列、新西兰、波兰、俄罗斯、马来西亚等。

“一带一路”金融科技发展指数包括金融科技产业、金融科技用户和金融科技生态3个分项指数,由金融科技上市企业规模等23个指标组成。中国金融科技发展指数在样本国家中居于首位,得分87.12分。其中,金融科技产业分项指数和用户分项指数均位列首位,生态分项指数仅次于韩国。可见,我国金融科技发展具有较强的先发优势,在产业发展和用户基础方面表现突出。

《报告》建议中国在推动“一带一路”倡议落实过程中,充分发挥金融科技优势,为“一带一路”金融科技发展贡献中国经验和中国方案。具体而言:

一是建议将金融科技纳入“一带一路”倡议合作范围,助力“数字丝绸之路”建设。推动落实中国与沿线国家签订的数字丝绸之路建设的合作谅解备忘录以及《“一带一路”数字经济国际合作倡议》,提升“一带一路”整体数字基础设施互联互通水平,为金融科技产业生态发展提供支撑。通过亚洲基础设施投资银行、丝路基金以及中国-东盟信息港等平台载体向金融科技发展潜力较大、数字基础设施薄弱国家,提供可负担的数字金融基础设施资金支持和技术援助。

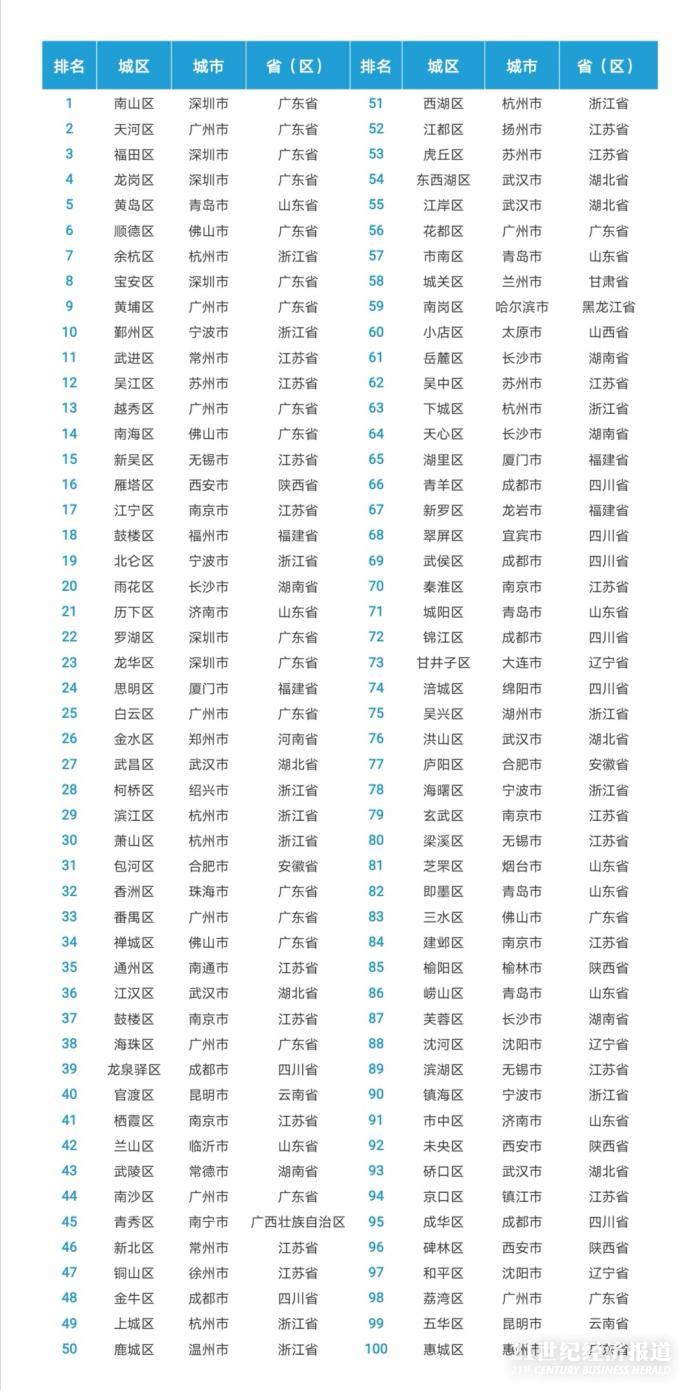

二是建议立足我国金融科技市场规模和创新发展优势,发挥金融科技中心城市的引领辐射效应。建议通过与沿线国家签订金融科技合作备忘录,加强监管协调和信息共享,重点推动北京、上海、深圳、杭州等金融科技中心城市提升国际化水平,发挥金融科技地理聚集与辐射带动效应,通过中国互联网金融协会和世界银行共同支持建设的全球数字金融中心等平台促进金融科技良好实践、标准和经验的传播运用,实现“国际经验本地化,中国经验国际化”的双向互动,助力提升“一带一路”沿线国家金融科技整体水平。

三是建议加强“一带一路”沿线国家金融科技标准互联互通,提升我国在金融科技标准规则方面的话语权和影响力。派专家深度参与国际标准化组织(ISO)金融服务技术委员会(TC68)、可持续金融技术委员会(TC322)、区块链和分布式账本技术委员会(TC307)等在区块链、人工智能等技术金融应用方面的标准研制。发挥“一带一路”共建国家标准信息平台的作用,从合作基础较好的中国-东盟、中非合作论坛机制着手,重点在移动支付、数字银行、法定数字货币等优势领域,加强与沿线国家金融科技领域标准信息共享,进一步提升国际标准制定的实质性参与程度。

四是建议加强金融创新国际监管协调与合作,有效防范监管套利及金融科技跨境业务和技术应用风险。加强金融科技合作及创新监管协调,与“一带一路”沿线国家签订、落实双多边金融科技合作协议。加强数据法规对接和风险监测网络共建,防范技术应用和网络互联带来的隐私数据泄露风险。建立完善针对金融科技监管信息共享、风险联动应对和跨区域应急处置安排,提升沿线国家金融科技风控能力和跨境监管协作水平。

五是建议加强金融科技领域多层次交流合作和人才培养,助力“一带一路”沿线国家民心相通工程建设。进一步加强“一带一路”国际合作高峰论坛、中国-东盟信息港论坛等国际化平台作用,增进“一带一路”沿线国家在金融科技领域的交流和对话。按照“广泛参与、多元投入、共建共享、互利共赢”原则,充分激发金融科技各类市场主体的积极性,探索建设面向沿线国家的金融科技创新联盟和金融科技创新基地。组织“一带一路”沿线国家金融人才和青年科学家来华开展金融科技相关业务和技术交流,吸引相关国家学生来华留学,为“一带一路”金融科技发展做好人才支撑。

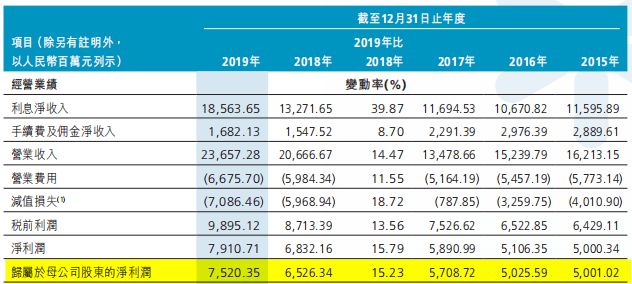

目前中国有10亿以上的消费者享受着金融科技带来的红利,涉及领域包括移动支付、银行、保险、投资、消费贷款等;超过3000万小微企业因为金融科技而获得贷款融资;供应链上企业因为大数据、区块链等技术的应用而开始得到更普惠、更优惠的金融服务。3月17日,由中国(深圳)综合开发研究院与英国智库Z/Yen集团联合编制的“第29期全球金融中心指数报告(GFCI·29)”显示,中国内地共有12个金融中心城市上榜全球金融中心指数,其中北京、上海、深圳进入全球前十,广州位列全球第22,成都和青岛排名上升较快,分别位列全球35和42。

中国的金融科技发展来之不易,监管正在重塑创新边界。

“科技创新既是金融业发展的动力,也成为了新的风险来源。”3月18日,普华永道发布的《中国金融科技调研2020》指出,政府应对金融科技进行适当监管,避免野蛮生长和套利创新。其中,最需要做的就是规范个人隐私和数据安全。”

3月2日,银保监会主席郭树清在银保监会国新办新闻发布会上表示,“数字化转型助力开拓普惠金融新局面。银行业保险业加快产品和服务创新,促进国民经济转型升级。根据有关国际组织报告,中国普惠金融服务达到世界先进水平,电子支付、数字信贷、线上保险居于全球领先地位。”

“中国的金融科技处在十字路口。”近日,达沃斯世界经济论坛(World Economic Forum)与上海交通大学上海高级金融学院(高金)课题组联合编制的白皮书《拥抱十字路口的挑战:中国金融科技新篇章》认为,中国金融科技的发展是科技公司、传统金融机构和监管部门三方合作与博弈的结果。这三方在未来的互动中各自采取什么策略,最终形成什么定位,将决定中国金融科技未来的发展路径,影响其发展的速度和行业的生态格局。

虽然《报告》建议加强人才培养,但这并非一日之功,金融科技人才是数字化时代的稀缺资源。作为软实力的体现,金融科技人才队伍的建设,已成为传统金融机构及金融科技企业关注的重点,目前中国仍面临金融科技人才供给严重不足的现状。

“金融科技人才是数字化时代的稀缺资源。”普华永道上述报告指出,广泛的需求和复合的标准,使得可直接从市场获得的金融科技人才有限,因此,人才培养成为金融科技人才供给的重要出路。然而,由于金融科技是一个跨领域、跨学科的新事物,无论是高等院校、金融机构、科技公司或政府都难以独自培养出全面的人才,需要多方携手开展。随着科技对金融业影响加深,商业与运营模式将发生深刻转变,市场上对金融科技复合型人才的争夺也将更激烈。