中新经纬客户端8月27日电(魏薇)又一家银行拟清退智能存款。近日,部分亿联银行的储户收到银行发来的调研通知,称正在对靠档计息的智能存款产品进行调研,拟在年底前对此类产品进行清退,具体涉及产品包括增亿存、利添利等。但是拟定的清退方案遭到储户质疑。

今年以来,多家银行对智能存款产品进行了清盘,作为刚刚开业3年的亿联银行,由于其线上用户基数大而备受市场关注。一边是储户对中途修改协议的不满,一边是银行负债成本高企,揽储压力加大,民营银行该如何破解这一尴尬局面?

清退方案引争议

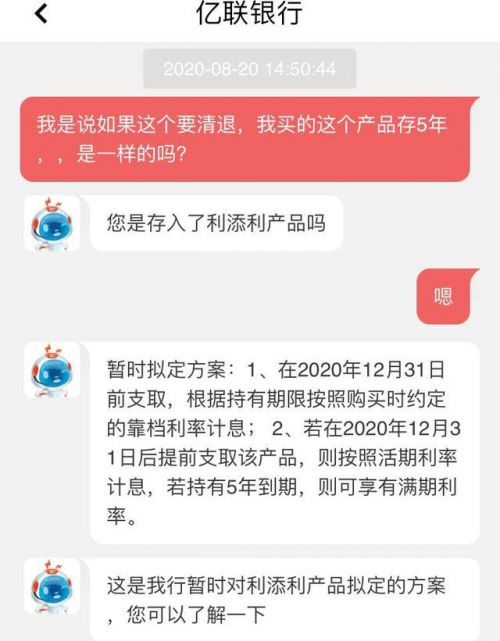

根据用户给出的与客服沟通记录,暂时拟定的方案有二种:一是在2020年12月31日前支取,根据持有期限按照购买时约定的靠档利率计息;二是在2020年12月31日后提前支取该产品,则按照活期利率计息,若持有5年到期,则可享有满期利率。

亿联银行的拟定方案 来源:受访者提供

对此,不少储户认为,如果亿联银行执行此方案,就是中途单方面改变协议。一位储户苏先生告诉中新经纬客户端,自己于2019年3月通过第三方平台存入了30万元亿联智存(利添利A款)。现在还不满2年,如果按照现在流传的方案,自己损失很大。

以“亿联智存(利添利A款)”为例,该产品在2019年年初推出。按照时间分为8档,但前3年持有利率比较低,持有时间为1个月至1年(不包括),复合年化利率在1.75%-1.77%;持有时间为1年至2年(不包括),复合年化利率在1.96%-1.99%;持有时间为2年至3年(不包括),复合年化利率在2.80%-2.84%。

对比招商银行一年期、两年期和三年前整存整取存款产品,利率分别为1.75%、2.25%和2.75%,并无太大优势。

不过,持有3年及以上,该产品的利率大幅上升。持有时间在3年至4年之间,复合年化利率为5.72%-5.87%;持有时间4年至5年(不包括),复合年化利率为5.87%-6%;持有时间满5年,复合年化利率达6%-6.02%。

亿联智存计息规则 来源:受访者提供

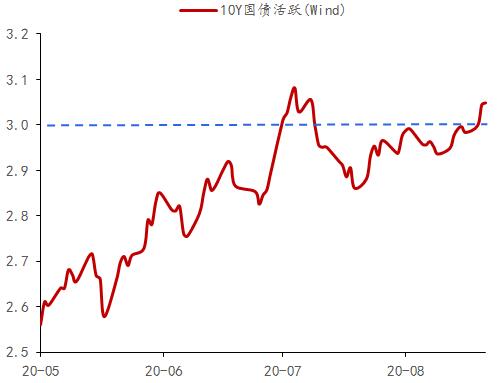

而即便起存金额动辄20万元的银行大额存单,以招行为例5年期利率仅3.35%。

“我是奔着3年后的灵活性去存的,现在相当于强制要求存满5年。”苏先生称,尽管亿联银行称持有5年到期享有满期利率,但是并没有说明是按照原利率执行,银行可能再次改变规则,降低到期存款利率。

对此,中新经纬客户端拨打亿联银行客服人员表示,该行对部分产品进行市场调研,具体情况以银行公告为准。对于公告时间,客服表示暂不清楚。

律师:可与银行进行协商

2020年3月,央行正式下发《中国人民银行关于加强存款利率管理的通知》,其中第一条提到:各存款类金融机构应严格执行中国人民银行存款利率和计结息管理有关规定,按规定要求整改定期存款提前支取靠档计息等不规范存款“创新”产品。

据一财网,2019年12月,监管通过窗口指导的方式,要求银行立即停止办理关于定期存款提前支取靠档计息的相关业务,并逐步压缩该类业务存量,从政策传达之日起到2020年底为过渡期,在过渡期结束后,该类产品余额为零。

事实上,智能存款的清盘并非个案。4月14日,廊坊银行发布公告称,将从4月29日对“生活无忧3号”(已经停售)存量存款产品利率按照活期存款基准利率0.35%执行。

几乎同时,张家口银行也对智能存款进行清盘。中新经纬客户端获取的一份公告显示,将停售该行所有在售智能存款产品,并对已签约的账户进行清盘处理。产品清盘后,原来签约过该类产品的卡内存款将统一按照自律委规定的活期挂牌利率上限0.42%执行。

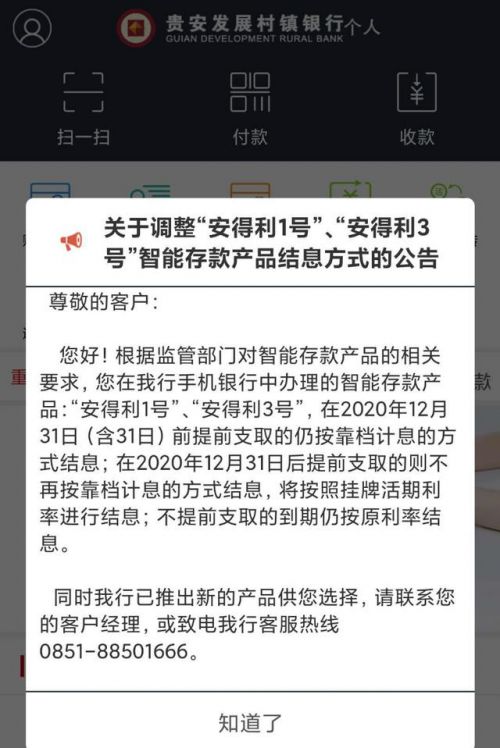

此外,贵安发展村镇银行也发布了《调整“安得利1号”、“安得利3号”智能存款产品结息方式的公告》,在2020年12月31日前提前支取的仍按照靠档计息方式结息;在之后提前支取的将按照挂牌活期利率进行结算;不提前支取的到期仍按原利率结息。

来源:受访者提供

同亿联银行一样,上述发布公告的银行同样也陷入争议,廊坊银行甚至将公告从官网上删除。由于前述银行多为城商行,存量产品规模小、涉及储户较少,方案也并未引起较大关注。但以线上销售为主的亿联银行,其智能存款产品主要在陆金所、度小满金融等多家第三方平台销售,涉及储户较多,由此引发轩然大波。

对此,一位不愿具名的银行从业者认为,对智能存款存量产品的整改是为了监管上的合规,原来的靠档计息产品不符合监管对于“高息存款”产品的治理要求,所以一定要转,但是客观上在一定程度上违背了原来的协议约定。

中南财经政法大学数字经济研究院执行院长盘和林分析道,智能存款本身就是小银行揽储的方式,因为小银行储蓄存款来源较少,所以采取了智能存款这种周期越长利率越高的揽储方式。对于银行,如果这是监管要求停止的金融产品,则要快刀斩乱麻,迅速停止此类业务。至于对银行的信誉影响,则需要未来开拓更多新产品,用收益和服务来挽回。

“现在实际上处于第一步洽谈阶段”,上海汉盛律师事务所高级合伙人李旻律师告诉中新经纬客户端,此事属于国家法律政策导致的情势变更,双方可以对合同解约另行达成协议。如果协商不成的,由法院裁决,法院会基于案件的情况予以平衡各方利益。

亿联银行2019年净利润刚扭亏

公开资料显示,亿联银行是东北首家获批开业的民营银行,2017年5月,由中发金控、吉林三快等7家民营企业联合发起成立,注册资本20亿元。截至2019年12月31日,该行资产总额达313.21亿元,比年初增加178.86亿元,同比增长133.12%。

2019年年报显示,截至2019年末,亿联银行营业收入9.56亿元,同比增长488%;净利润1.52亿元,同比增长202%,而2017年、2018年该行净利润分别为-5697.2万元、-1.50亿元。该行存贷款保持高速增长,各项贷款余额202.5亿元,增幅290.14%;各项存款余额250.58亿元,同比增189.47%。

中新经纬客户端发现,截至2019年末,该行利息收入19.90亿元,同比增加750%;利息支出达10.38亿元,同比增长1274%,主要原因为存款利息支出增加。由此也可以看出,亿联银行的负债端成本大幅提升,负债压力加大。

截至2019年末,亿联银行不良贷款余额为2.45亿元,不良贷款率为1.21%;而2019年6月末,该行不良贷款率为0.37%。

“存款是民营银行规模增长的最大制约。因为‘一行一店的监管政策限制,对于只有一个物理网点的民营银行,拉存款只能依赖线上运营和同业负债。”天风证券研报中指出。

上述研报指出,监管若不放开民营银行“一行一店”限制或其他业务资质,民营银行存款增长难以持续,将制约其规模增长,并提升其负债成本,压低息差,让民营银行发展举步维艰。

易观金融行业分析师王细梅分析道,银行停办智能存款的根本原因在于,当前监管指导银行减费让利,降低贷款利率支持实体经济发展,倒逼银行存款端成本也需降低。而目前银行存款基准利率已处于低位,下降空间有限。因此,停办智能存款类产品可以在一定程度上降低银行的存款成本。银行是强监管行业,加上银行自身经营压力,预计会有更多银行停办智能存款类产品。

对此,盘和林认为,民营银行高息揽储也是无可奈何,但是也可以思考第二条路,比如更深入地开展普惠金融,通过银行间联合的方式,组成民营银行财团,然后通过互联网的模式,介入大众的金融服务当中。