过去一年,新冠疫情的出现,使世界经济发展受到挑战。我国积极加快产业结构转型升级和加强内循环,扩大内需,推出各项政策措施鼓励国民消费。

2020年12月,中央经济工作会议上,坚持扩大内需被定为2021年八项重点任务之一。稍前,国家发改委联合财政部等13部委也出台了《近期扩内需促消费的工作方案》。消费金融在提高消费者生活水平、支持经济增长等方面发挥着积极的推动作用。因此,2021年消费金融行业将迎来更好的发展年景。

多项研究报告看好消费金融前景

行业仍将高速发展

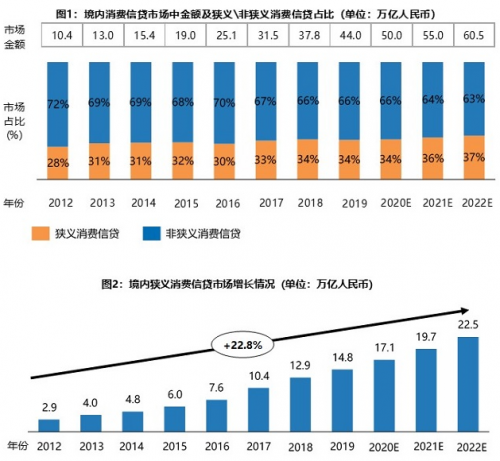

去年11月底,“金融数字化发展联盟”发布《2020消费金融数字化转型主题调研报告》。该报告显示,2020年我国境内狭义消费信贷市场(不含房贷、车贷等大额借贷的日常小额消费信贷需求)规模已经达17.1万亿,预计2021年将达到19.7万亿、2022年为22.5万亿元。据Fintech见闻了解,该联盟由200多家银行业金融机构和产业相关方参与。

(来源:金融数字化发展联盟)

该联盟的研究报告还认为,狭义消费信贷市场是整体信贷市场增长的主要推手,我国狭义消费信贷占整体信贷市场的比重已从2012年的28%提升到2019年的34%,市场金额复合年均增长率超过22.8%,市场规模未来仍将持续上升。

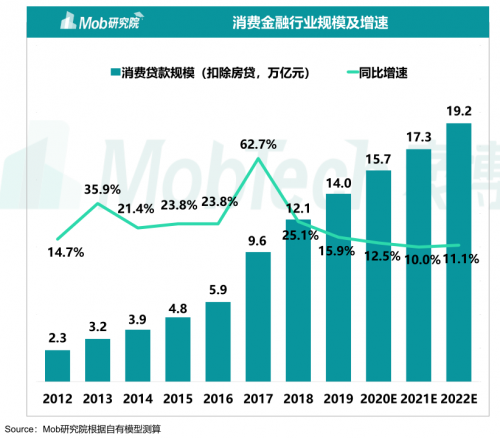

第三方机构Mob研究院发布的《2020中国消费金融行业研究报告》也显示,伴随经济增长、国民消费能力提高、消费需求升级,消费金融市场规模迎来高速增长,扣除房贷,预计2021年突破17万亿元,2022年突破19万亿元,未来年均增长将在10%以上。

(来源:Mob研究院)

商务部曾在2018年预测,到2020年,我国消费金融渗透率约为25%,与发达国家40%的渗透率相比仍存在一定差距。中国社科院旗下的国家金融与发展实验室,发布的《2019年中国消费金融发展报告》则显示,目前我国消费金融获得率偏低,仍有近40%成年人从未获得过消费金融服务。

2020年9月中旬,华泰证券在一份名为《逐鹿消金新赛道,零售生态迎变局》的报告中认为:双循环背景下,消费已成为拉动我国经济增长的主要驱动力,在政策端、需求端和互联网发展的推动下,消费贷款规模有望较快增长。受限于信息不对称等原因,目前大量长尾客群消费贷款需求仍未被满足。

此外,知名评级机构联合资信在2020年11月底的《消费金融公司十年回顾专题监管政策梳理及信用风险展望》一文中认为:展望未来,双循环的发展新格局下,消费对经济的拉动作用不断上升,在国家战略层面政策推动及消费信贷需求释放的背景下,消费信贷业务有望恢复较快增长。此外,该文还指出:长期来看,消费金融公司行业内部格局和盈利模式生变,马太效应加剧,资产端具有流量优势和较强定价能力、负债端具有资金成本优势以及风控能力较强的消费金融公司头部优势将进一步凸显。

Fintech见闻认为,从目前的发展趋势看,加上国家各项宏观和行业政策的鼓励引导,未来十年,房贷以外的个人消费金融仍会持续高速增长,这将为我各类消费金融机构,特别是持牌消费金融公司提供更广阔的发展空间。

各项利好政策持续助力

消费金融资本市场环境良好

过去一年,针对消费金融行业的政策频出,监管不断加码。然而,仔细盘点相关政策,我们发现其中多项政策利好持牌消费金融公司,有利于行业朝着规范化方向发展。

2020年8月,《最高人民法院关于审理民间借贷案件适用法律若干问题的规定》(下称《新规定》)出台并施行,新的民间借贷利率司法保护上限以1年贷款市场报价利率(LPR)的4倍为标准。这意味着各种民间高利贷,特别是网络高利贷正在面临监管的严格约束,如有逾越,将受到法律的严厉制裁。

在互联网金融草莽发展的最初几年,各种不法网络高利贷平台打着创新和普惠的旗帜,扰乱正常的消费金融市场秩序,不少金融消费者因此受到伤害,一些消费者甚至对网贷噤若寒蝉,谈贷色变,不能区分持牌金融机构旗下正规网贷平台与无资质的非法网贷平台的区别。《新规定》出台后,绝大部分非法网贷平台被清理出市场。所谓去其糟粕,取其精华,良好的市场环境将为正规消费金融机构提供更广阔的发展空间。

2020年10月,为妥善应对疫情影响,增强消费金融公司和汽车金融公司可持续发展能力,打好防范化解金融风险攻坚战,更好地服务实体经济。银保监会向各地银保监局下发了《中国银保监会办公厅关于促进消费金融公司和汽车金融公司增强可持续发展能力、提升金融服务质效的通知》。

监管支持消费金融公司、汽车金融公司通过银登中心开展正常的信贷资产收益权转让业务,进一步盘活信贷存量,提高资金使用效率,优化融资结构,降低流动性风险。也支持符合许可条件的消费金融公司、汽车金融公司在银行间市场发行二级资本债券,拓宽资本补充渠道,增强抵御风险能力,发行二级资本债券应符合《商业银行资本管理办法》对二级资本工具的合格标准。

有行业人士认为,持牌消金公司以往更多是在银行间债券市场发行ABS,属于公募,而在银登中心发行ABS属于私募产品,这一政策无疑拓宽了消费金融公司的融资渠道。

据消金观察团不完全统计,目前有超过14家消费金融公司已经获得了融资成本较低的ABS业务资格,包括马上消费金融、招联消费金融、中银消费金融、捷信消费金融、兴业消费金融等在内,其中2020年11月以来就有4家持牌消费金融公司获得该资格,包括中原消费金融、杭银消费金融、中原消费金融、陕西长银消费金融。

同业拆借方面,目前已经有17家消费金融公司获准进入全国银行间同业拆借市场,包括兴业消费金融、马上消费金融、招联消费金融、捷信消费金融等。

据零壹智库统计,2020年全年,马上消费金融、招联消费金融、捷信消费金融、兴业消费金融、湖北消费金融等持牌消金公司通过发行ABS、金融债方式融资超200亿元,获批数量及金额远超上年同期。

2020年12月底,银保监会为全面评估消费金融公司的经营管理与风险状况,合理配置监管资源,有效实施分类监管,促进消费金融公司持续、健康、规范发展,发布了《消费金融公司监管评级办法(试行)》。

消金观察团认为,该监管文件将为持牌消费金融公司的良性发展指明方向,实际有利于市场的良性竞争和长远发展,也有利于保护金融消费者的合法权益,促进市场的良性循环。

银行与产业巨头纷纷进场

持牌消费金融牌照价值凸显

去年11月初,网络小贷新规开始公开征求意见,新规对网络小贷公司的经营范围、实缴资本、杠杆率、风控制度等方面提出了一系列明确且较高的要求,这些措施让众多机构望而却步,如要求跨省经营必须有不低于50亿元的一次性实缴货币资本。

有媒体报道认为,这在某种程度上将限制众多“互联网巨头系”消金产品的运行及规模,从而将更多用户直接引流至银行、消金公司等持牌机构。

随着近些年金融科技和互联网金融的迅猛发展,国家要求所有金融业务必须纳入监管、持牌经营。持牌消费金融机构一方面具有稀缺的牌照优势,在资金来源、业务范围、产品体系等方面,相比小贷公司等一些金融机构优势明显;另一方面,部分持牌消费金融公司充分利用大数据和金融科技,获得了较快的发展,成绩斐然。

我们注意到,开业仅5年多的马上消费金融,截至2020年末,用户规模已突破1.2亿,累计发放贷款超过5400亿,纳税近33亿,创造就业岗位2000多个。亮眼的成绩凸显了在政策支持和科技力量的加持下,持牌消费金融的巨大价值及其商业模式的成功。

据统计,2020年,至少有6家消费金融公司获批筹建或开业,包括平安消费金融公司、重庆小米消费金融公司、重庆蚂蚁消费金融公司、苏银凯基消费金融公司、北京阳光消费金融公司、四川唯品富邦消费金融公司等,这些消费金融公司的背后都有银行和产业巨头的身影。

据《北京商报》报道,在银行股东的支持下,银行系消金公司增资“补血”热情也随之高涨。有消息称,北京银行、晋商银行、宁波银行、福建海峡银行、大华银行、江阴银行等均在加码或进军持牌消费金融。

另外据Fintech见闻了解,目前至少有十几家拟成立的消费金融公司正在排队或申请中,他们的共同特点是股东背景为银行加产业巨头。不难理解这种搭配,银行天然的金融属性和资金优势是消费金融公司基石和后盾,而产业巨头所拥有的场景与活力能为消费金融公司的发展插上翅膀。

2020年8月,中国银行业协会发布的《中国消费金融公司发展报告(2020)》显示,截至2020年6月末,我国消费金融公司已有26家,注册资本433.4亿元,资产规模4861.5亿元,贷款余额4686.1亿元,服务客户数1.4亿人。

虽然去年6月至今,消费金融公司的数量已经增长至30家,然而即使加上这些新成立的消费金融公司,我们发现持牌消费金融的规模相比数十万亿的市场依然还很小,这意味着持牌消金的发展空间还很大,这也是众多机构看好这一行业纷纷入场的主要原因。