“别忘了,通胀无牛市”。估值泡沫在牛年必然要被挤压,均值回归将是必然。开年以来,流动性的警钟第二次敲响了,各种防空演习不断上演,此时希望你已经找到“防空洞”,以平常心等待牛年小惊喜。

进入牛年以来,全球股市震荡加大,如果说2020年底我们的社融第一次环比收紧意味着流动性警钟的第一次敲响,那么伴随着美债收益率的不断回升和美元、原油的走强,似乎全球流动性的警钟也开始敲响了。

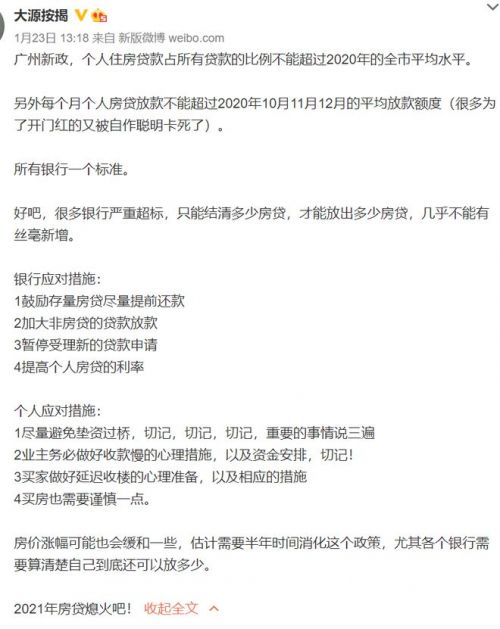

我们必须承认,本轮从去年二季度以来的全球牛市基本是由流动性推动,从高科技到大消费,从房地产到比特币,一切都是货币的功劳,为了抵御必将到来的通货膨胀,资金如水,到处寻找可以增值的方向,所谓的抱团也好,核心资产的溢价也罢,说到底就是钱太多。

不过,进入牛年,随着大宗的不断上涨,特别是原油突破60美元/桶,通胀似乎已经就在眼前,此时敢不敢继续放水、未来如何收场,这将是牛年全球央行的一大难题。还记得年初我们给出的牛年关键词“上半年看通胀、下半年治通胀”,如果后面还要跟一句,那就是“别忘了,通胀无牛市”。

看似谨慎的观点也折射出我们年初给出的核心策略“牛年投资,以平常心求小惊喜”,在经历了两年不错的收益后,今年注定是要以稳健保守为主。好在A股依靠着中国经济的快速复苏和内部强劲的居民储蓄搬家,还要感谢抱团背后留下的一些洼地,使得牛年的投资尚有回旋的余地。

不过,伴随着流动性的边际收紧和部分明星公募的停止申购,估值泡沫在牛年必然要被挤压,均值回归将是必然。

另外,近期不断有身边亲友问到基金买卖的问题,我的看法是,申购基金的过程首先是一个承认自己不够专业的成熟表现;其次,上千个基金经理,选择也要慎重,经验是这行业最大的本钱;最后,最好的权益基金过去十年的最好收益平均也就是20%,而过去两年基金完成了双60%的不在少数,因此现在认购权益基金一定不是一个好的时刻,或者说,一定要有一两年不赚钱的思想准备。

因此,牛年如果一定要投资基金,我们的建议是不妨考虑明星混合基金,跌时做债、涨时做股;或者等待大跌时定投指数;或者索性关注一些高分红的低估值企业,长期持有等待高分红,股价涨跌也就看开了。

开年以来,流动性的警钟第二次敲响了,各种防空演习不断上演,此时希望你已经找到“防空洞”,以平常心等待牛年小惊喜。

(作者为国泰君安上海研究总监)

(文章来源:大众证券报)