证券时报记者 曹雯璟

春节后,受机构重仓股大跌影响,主动权益类基金净值大幅下滑,不少投资者担忧出现基金赎回潮。

接受证券时报记者采访的多位基金经理表示,近期权益类产品赎回量高于申购量,主要以权益类基金为主,但整体赎回压力可承受,并未出现赎回潮。

整体赎回压力可承受

市场虽震荡,但是整体基金申赎情况仍较平稳。上海某公募权益类投资总监表示,近期赎回金额较前期的确大幅增加,日赎回金额约占总规模的0.5%~1%,总体平稳,基金申赎和运作均正常。赎回数量较多的既有权益类产品,也有货币基金。

上海一家中型基金公司渠道负责人也向记者透露,3周前,权益类基金申购量较赎回量还高出20%,资金呈现净流入。随着市场剧烈调整,权益类基金申购量较赎回量的差距已有所收窄,部分投资者选择离场。近几日,权益类基金申赎总量均大幅缩减,赎回量远超申购量近一倍。近期投资者持有态度也有所分化,有些人把调整视为买入时机,有些则选择出逃。

深圳一位研究部总经理兼基金经理坦言,自己老基金遭遇30%左右赎回,次新基金被赎回的幅度更大。对于后市,他并没有很悲观,认为未来3~6个月仍有机构性机会,自己不太会去下调仓位,目前配置以消费、制造领域为主,消费占50%~60%,制造占30%~40%。

上海某公募基金市场部人士表示,公募产品出现赎回潮的可能性不大。一方面,存量产品还没有出现明显的赎回潮,更多的投资者选择观望等待而非割肉离场。只有等到产品净值修复到一定程度时,才可能开始启动赎回。另一方面,一些机构重仓板块的估值已明显回落。

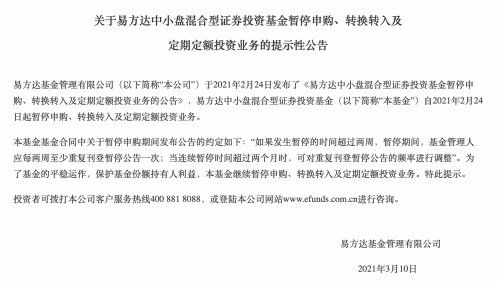

华北某公募基金市场部人士也认为,从整体看,目前并未出现“赎回潮”。春节之后,赎回量比较多的是混合型基金和债券型基金。对于一些新基金有3个月封闭期,封闭期内不能赎回,所以给了基金经理一段休整时间。他指出,节后一些新入场的基民被深套,因为净值跌幅较大,这些人反而暂时不会赎回离场。容易摇摆的是那些跌到成本线附近,或尚有微弱盈利的基民。

短期不必担心赎回潮

据平安证券统计,历史上基金大规模集中赎回仅出现在2015年,当时上证综指单季下跌24.7%,其余时间段基金的申购赎回净额占比在-8%至3%区间波动,历史上4次低点均滞后于上证综指1个季度,发生于市场企稳上行前夕,4次低点对应上证综指平均跌幅10.7%。

平安证券认为,短期不必对于基金集中赎回过于担忧,基金集中赎回可能需要触发两项指标锚,一是10%以上的下跌幅度,二是1个季度的滞后期。3月份市场仍在休整阶段,波动可能在海外流动性扰动下有所加大。

上海一家中型基金公司FOF基金经理表示,近日与基金经理们交流发现,面对基金赎回和净值下滑,现在一般有两种应对策略:其一,如果判断市场趋势走弱,降低仓位就是必须的;其二,如果认为调整只是暂时的,则可以静观其变,如果持仓资产风险小、质量高,就没有必要进行重大调整,反而是继续加仓的好时机。