《投资者网》郑小琳

10月22日,当代置业旗下物业第一服务控股有限公司(下称"第一服务",02107.HK)在港交所正式挂牌上市。不过,就在上市当天,公司股价即遭遇破发,接连两个工作日跌幅约30%。

对于第一服务的上市遭遇破发的情形,业内人士直言:"早有预兆"。,同时,在物管企业上市热浪来袭下,规模尚小的第一服务亦面临着重重考验,如,依赖症待解、绿色业务不及预期及行业竞赛优势并不凸出等。

那么,未来第一服务将何去何从?强调绿色概念标签的它,面对重重考验又该如何破局?《投资者网》就上述相关问题联系第一服务投资者关系部门,但公司并未对问题作出回应。

上市"破发"早有预兆

顺利赶上上市热潮的第一服务,上市首日却以"破发"大跌26%的窘境收场。

"第一服务上市破发在预期之内,近期的物业股、地产股建议都谨慎打新,甚至不打。"一位熟悉港股资本市场的券商人士向《投资者网》指出。

10月22日早,第一服务开盘即跌,随后出现大幅下跌,截至当日,收盘价1.76港元,跌26.67%,刷新今年物管企业上市首日最大跌幅记录。仅上市两天,即截至10月23日收盘,第一服务合计跌幅约30%。

对于第一服务的上市破发,资本市场早有预兆。首先,从招股来看,资本热情很低。10月21日,第一服务发布全球发售结果,其中,国际机构投资者超额认购近6.25倍,香港公开发售方面认购约66.69倍。

对比早几日上市的卓越商企服务(06989.HK),这样的结果并不如人意。公告显示,卓越商企服务获国际机构投资者超额认购近33.4倍,香港公开发售方面取得652倍的超额认购,同时,卓越商企获9位基石投资者共出资1.5亿美元,包括腾讯、京东、南方基金、雪湖资本等。

其次,整体认购热情不高的第一服务,在暗盘交易之际遭遇破发。利弗莫尔证券资料显示,截至10月21日暗盘收盘,第一服务暗盘报价2.12港元,较招股价2.4港元跌11.67%。每手2500股,不计手续费,每手亏700港元。

不过,需要指出的是,近期物业服务板块股价整体下滑,估值出现回调。以10月22日当天为例,前30强上市物业公司中,仅中奥到家出现明显上涨,全天股价平缓上涨,涨幅为7.69%,是当日唯一涨幅超3%的物业股,剩余的多数物管企业的股价均出现上演下跌行情。

同策研究院研究总监宋红卫告诉《投资者网》,"物业板块跟过去几年不能同日而语了。"他表示,物业估值集体调整主要受三方面原因影响:第一,整个节后外围股市的大环境整体处于下行趋势,如,美股、沪深两市的股市行情在节后整体处下行的趋势;第二,与近两年房企、物业集中赴港上市密切相关,由于初期物业估值处于高位,整体市场表现并不乐观,同时高估值背景下,同质化物业竞争严重,会影响市场对未来物业板块的预期;第三,未来有大量的物业、房企即将赴港上市,如恒大物业、金科服务等。,随着供给量及投资标的的不断增加,整体市场竞争加剧,这对物业未来收益会形成下降预期,对于未来房企、物业板块也是形成一个利空消息。

"还有另外一个间接原因,即物业公司上市是在整个地产行业融资调控趋紧的大背景下进行,因此,物业上市很大部分承担着整个集团的融资功能,虽然与它本身的服务、规模、扩张有一定关系,但主要功能还是在融资,这会对整个物业估值造成一定的影响。"宋红卫表示。

"迷你型"物业依赖症待解

大多数上市的物管企业都或多或少存在过于依赖"母公司"的情况,这也包括第一服务。

招股书显示,第一服务成立于2020年1月20日,其公司资产主要来自于母公司当代置业集团旗下第一物业和第一人居,两者均为从新三板市场退出后合并的企业。

第一服务表示,"公司在管建筑面积多年来一直持续增长,截至2017年、2018年及2019年及2020年4月30日分别为约710万平方米、1060万平方米、1370万平方米及1500万平方米。

不过,公司在管面积的增长也主要得益于当代置业的频频"输血"。招股书显示,上述同期,自当代置业集团及控股股东的其他联系人获取的项目在管面积分别占公司总在管面积约87.1%、81.1%、76.4%及72.6%。

不仅如此,从收益来看,第一服务更加依赖当代置业。招股书显示,2017年-2019年,当代置业所开发物业的在管建筑面积分别为630万平方米、750万平方米及940万平方米,分别占同期物业管理服务收益总额的95.2%、85.8%、79.4%,占比接近八成。

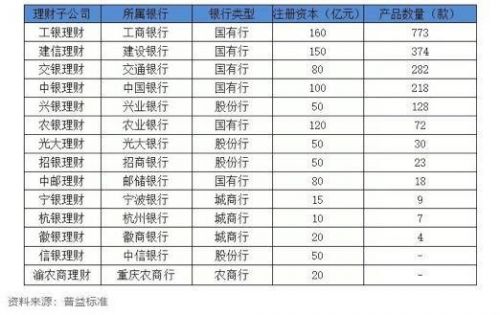

来源:招股书

近年来,虽然而来自第三方开发商的在管建筑面积近年来虽然也在逐步增长,但比例仍较小,且每平方服务价格较母集团低,整体议价能力较弱。资料显示,同期,来自第三方项目的在管面积分别占总在管面积约12.9%、18.9%、23.6%及27.4%。

截至2020年5月22日,第一服务交付管理的总建筑面积为1500万平方米,规模在业内属于小型,与目前待上市及已上市的物业公司差距较大,如,金科服务,在管面积达到1.2亿平方米;卓越商企服务(06989.HK)在管面积为2580万平方米;世茂服务(00873.HK)在管面积约8570万平方米。

绿色业务面临遭遇重重考验

作为赴港上市物业大军中的一员,第一服务给自己贴上了"绿色科技"的标签。,不过,回归现实,绿色道路上公司当下正遭遇重重考验。

公司第一服务的业务主要分为物业管理服务、绿色人居解决方案和增值服务,。其中,物业管理服务是公司营收大头,其次是增值服务。数据显示,2019年绿色人居业务占营收比重出现下降,具体来看,2017年至2019年,绿色人居业务营收占比分别约26.7%、26.0%、24.7%。

尤其是在绿色板块下的4个具体业务中,营收"奶牛"能源运维服务营收占比持续下降,从2017年的70.89%下降至2019年的57.43%。,截至今年前4月,绿色人居业务比重提升至30.6%,但近三年来其整体业绩下降且表现不太稳定。

不仅如此,收入贡献"倒数"的绿色人居业务毛利率亦出现下滑。招股书显示,绿色人居业务毛利率继2017年的30.6%略微下降至2018年的28.8%后,2019年再次下降,由34.3%下降至今年前4月的29.1%。

来源:招股书

"主要原因为系统安装服务的毛利率下降,该期间我们主要从事涉及范围较小及技术水平较低的项目,其利润率与利润率较高的弱电工程及智能建筑系统项目相比较低。"对于今年前4月毛利率再次下滑第一服务在招股书中解释。

据中指院研究显示,绿色人居解决方案行业规模小且分散。能源运维服务的供应近年来才开始增加,由于仍处于发展初期,绿色人居解决方案市场的监管规定、竞争格局及行业标准可能变幻莫测。倘绿色人居解决方案市场未能如预期地扩大,第一服务可能无法有效实施增长策略。

事实上,除第一服务的绿色业务除了盈利下降、板块收入不稳定外,第一服务还面临着赛道劲敌环伺的考验。以长城物业为例,其早在2010年前后就形成了成熟的能源管理方案,以实现节能减排并控制成本开支;绿城服务旗下的绿城科技产业服务集团亦有较为成熟的能效监控和解决方案。同时,以金茂物业为代表的中型物业公司也早已通过各种方式,进行能耗控制并更换更高效的节能设备。

显然,在绿色概念业务尚未站稳脚跟之际,面临行业强劲的对手和公司经营的不尽人意,会让第一服务经历了重重考验。,同时,长远来看,绿色业务从理念到现实,第一服务无疑均有很长的一段路要走。(思维财经出品)■

第一服务

声明:投资者网&思维财经登载此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。