日前,英国《银行家》及《专业财富管理》杂志2020年全球私人银行评奖揭晓,凭借在私人银行领域的出色表现,招商银行从多家境内外银行中脱颖而出,获评“中国区最佳私人银行”奖项。经过13年的快速发展,招行私人银行业务已经形成了良好的品牌影响力,屡获国际权威媒体大奖,也获得了更多客户的青睐。各银行三季报数据显示,国内目前有6家商业银行的私人银行业务管理资产规模破万亿。虽然很多后来者正奋起直追,但招商银行依然继续保持领先身位——截至今年9月底,招行私人银行管理客户总资产(AUM)已达2.66万亿,户均总资产2770.78万元,是目前唯一一家私行AUM超过2万亿的商业银行。

为什么这么多高净值客户都选择招行?“作为一家私人银行专业机构,我们架上的产品并非最多,产品费率也并非最低,之所以能够做到业内规模领先,底气来自三点,一是懂得客户真正的需要;二是陪伴客户克服投资旅程上的人性弱点做正确的选择;三是坚信并践行客户购买产品是服务的开始而不是结束”,招行私行相关负责人表示。

私人银行进入高速发展期,招行“第一梯队”优势继续扩大

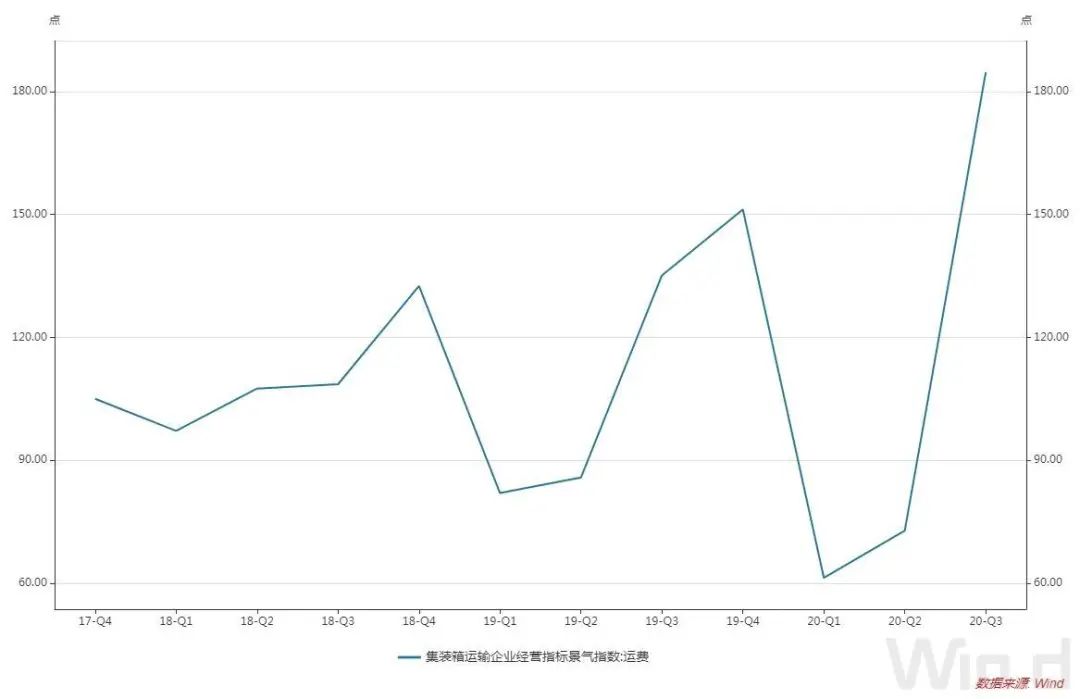

伴随着高净值人群对专业财富管理需求的增加,近年来国内私人银行业绩增速有目共睹。根据2020半年报数据统计,16家上市银行私人银行AUM合计已超过13.96万亿,较上年末增长1.51万亿,同比增长12.16%。

从三季报数据来看,零售增速较快的银行私行AUM也延续了明显的增长态势。素有“零售之王”之称的招行私行AUM也最高,达到了2.66万亿,较上年末增长19.15%。

在先发优势以及金融科技的加持之下,招行对存量客户价值的挖掘进一步加强。从招行的三季报中可以看到越来越多的存量客户向高净值转化的迹象——相比年初而言,截至三季度末,招行零售客户数增长7.6%到1.55亿户;从结构上看,招行零售AUM、金葵花及以上客户AUM、私人银行AUM分别较年初增长15.2%、16.4%、19.2%。方正证券对此分析称,招行的AUM增速显著高于客户数增速,表明客户的粘性增强。同时,高净值客户的AUM增速更快,金葵花及以上客户数、私人银行客户数较年初增长13.8%、17.5%,表明有更多存量客户升格成为高净值客户。

为客户精选真正具有价值的投资产品

在中国,私人银行一向被视作“高端版本的财富管理”,在此情况下,私行业务强调的是“产品筛选能力”,即为私行客户提供高收益理财产品。随着市场参与者不断增多,打造具有差异化的产品和服务,也成为银行吸引客户、提高客户黏性的发力重点。

作为国内私人银行业务的第一大行,招行在私行领域的优势首先体现在为客户精选具有价值的投资产品上。根据中国证券投资基金业协会数据信息显示,截至2020年9月末,公募基金共计7644只,备案阳光私募基金91809只;仅2019年一年市场上就有18757支资金信托产品上市,这还没有算上各类挂钩结构化产品和作为底层资产的普通股、交易所债券、银行间债券、可转债等等。

“我们认为,客户对专业机构的需求,并不是一个最大、最全、费率最低的金融产品‘卖场’, 而是专业机构利用专业市场分析和产品甄选能力,为客户分拣出具有投资价值的产品。”招行私行负责人如是表示。

投资必须要由专业的人来研究。招行私人银行在总部拥有200余人的专业团队,负责投资市场研究、金融工具研究和业绩追踪、投资机会发现、产品创设及资产配置研究。以股票投资产品为例,招行私行的投研与产品体系覆盖了一级市场、一级半市场、二级市场、海外市场,无论从队伍规模还是研究广度都处于同行领先,通过在全市场遴选优质资产和绩优管理人,为客户创造价值回报,与企业共享成长。

10余年耕耘不辍,无论牛熊。作为首批获得公募基金销售资格的银行、目前市场最大银行系公募基金销售机构,招商银行对公募金融产品的研究工作与我国公募基金行业同时起步,伴随成长;私募基金作为一个次新的投资产品品类,招行私行早在2008年开始介入研究,2009年开始通过私募方式销售股票、债券、对冲产品,早于银行系同业进行资本市场布局。尽管在2008年到2013年的漫长熊途,研究也从未间断,今年一至三季度,招行私行代销私募规模已超3000亿元。

慧眼识珠,发现众多头部机构。私募行业经过近10年的优胜劣汰和品牌积累,头部效应开始显现,未来头部机构的集中度会加速提升。过去10多年中,招行私人银行发现多家具有投资价值的私募机构,如高毅资产、睿远基金、工银瑞信、眀汯投资、金锝资产等,与其深度合作,实现合作机构规模、客户收益、影响力三赢。

三级甄选机制,为客户发现好产品。招行私人银行通过严格的准入流程,截至9月底,对市场上超过7000支金融产品纳入观察级名单进行观察,从中选出352支产品进入投资级名单重点关注及尝试合作名单,最终仅有200多支产品得以进入推荐名单,呈现给私人银行客户。客户看到的产品列表背后,是专业团队凭借10多年穿越牛熊的经验积累、全面尽调的交易对手洞悉之后的结果。

帮助客户克服人性弱点做出理性选择

在“打破刚兑”的大背景下,固定收益理财产品风光不再,叠加“新冠疫情”、“地缘政治”等因素的冲击和影响,想要实现客户财富稳健保值增值的目标,变得更加重要,也更加困难。

如何应对市场的变幻莫测?资产配置理念是以不变应万变的不二法则。而获得长期资产配置的效果,核心在于协助客户在“顺人性”和“逆人性”之间取得平衡。

所谓“顺人性”,好比“追涨杀跌”,即跟随市场趋势来投资,更容易果断做出决策,但一味顺人性,投资者可能随时就成为了“接盘侠”。而“逆人性”,好比“逆向投资”或“长期投资”,需要排除情绪干扰、承受短期波动,才能获取长期回报,但一味逆人性,投资者恐难坚持。长期来看,只有在二者间取得平衡,才算做到了资产配置。

如何在顺人性和逆人性之间取得平衡,招行私行负责人认为,以下几方面必不可少:

一是从投资目标出发。要想帮助客户做好平衡,不能只满足于表面看到的收益目标,而是要去真正理解客户需求,即收益目标背后的目的。这些目的也将直接影响组合的期限、风险承受能力、流动性需求等一系列要素,此时机构的专业能力和客户经营深度至关重要。

二是在风险承受能力范围内构建组合。有了目标就可以构建投资组合,而投资组合的构建是在收益和风险平衡取舍的过程。收益和风险往往相伴而生,而客户的风险承受能力就是投资组合的“预算”。当“预算”充足时,就可以多配置股票等高风险资产,“预算”不足时,就应当少配置高风险资产。为了找到平衡点,必须重视风险,尽量将组合风险控制在可承受范围内,客户才能坚持下去,而不至于提早出局。

三是让客户获得足够的信息。所谓投资组合,并不是把历史业绩最好的产品挑出来放进组合里就万事大吉了。招行私行的重要工作,就是研究分析产品管理人的投资策略,了解他“为什么赚钱、赚的是什么钱、还能不能继续赚钱”,并把结果“翻译”给客户,让客户在决策时获取充足的信息,“知其然,并知其所以然”,而不只是随波逐流。

值得一提的是,为了让客户对于长期资产配置方法体系有更直观的了解,招行私行编制了“招商银行私人银行战略资产配置指数”。该指数中的激进型模拟投资组合,自2012年成立以来至今年年中,年化回报达到8.96%,股票指数的同期回报为7.24%,且模拟投资组合的波动及回撤也要明显小于股票指数。

陪伴客户努力实现投资目标

金融产品与有形商品最大的区别在于,客户在购买时期望的性能(预计收益)与产品的实际表现是否一致具有不确定性。因此,在客户完成购买交易的一刻,招行私行的服务才刚刚开始。

在对客户的后续服务上,招行私人银行定期与客户一起进行投资组合的再平衡检视。投资组合构建完成后,定时进行“体检”,并根据体检结果判断是否调整组合配置。每次体检的结论可能都不一样,而招行私行始终如一陪伴着客户,努力实现投资目标。

在对产品管理人的跟踪管理上,招行私行建立动态机制,跟踪管控,形成持续竞争力:一是针对存量机构进行分层管理,优胜劣汰,重点做好风险防控;二是每季度对在架产品及管理人回检,形成季度运行报告;三是每年出具年度运行报告,对各产品的绩效表现、持股持券特征、收益来源、风险暴露等进行全面深入剖析,形成综合体检报告;四是与客户组合检视相结合,动态优化客户持仓。

自2007年8月推出私人银行服务以来,招行经过13年时间沉淀,已经构建了以专业的投资顾问服务为核心竞争力的服务体系,搭建起品种齐全的开放式产品平台,打造了从“市场研究观点”到“投资策略”到“大类资产配置”到“产品组合选择”以及“绩效跟踪检视”的全面资产管理与产品服务体系。在业内人士看来,在后疫情时代,高净值人群对财富传承、家族财富风险隔离、高端医疗健康管理、养老规划、子女教育安排的需求骤增,私人银行业务进入了一个快速发展期,但要服务好高净值人群,私人银行依然要思考如何整合资源,更好地让“供给端”与“需求端”完美匹配对接。对此,招行提出“以投资顾问服务为核心”,同时在个人、家族、企业三个层次为高净值客户提供投资、税务、法务、并购、融资、清算等方面的私行综合服务。“坚持开放融合方法论,围绕‘客户+科技’两大主线,加快探索零售金融数字化经营模式,全面提升为客户创造价值的能力。”

银行

声明:投资者网&思维财经登载此文出于传递更多信息之目的,文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。