结束了2020年的业绩比拼,公募基金在2021年的策略布局亦提上日程。

从2020年四季报情况来看,公募基金的持仓集中度进一步提升,龙头个股抱团现象依然明显。但随着机构抱团引发的估值争议,有些基金经理在1月份就已开始了新一轮的调仓换股。

近日,几只基金披露的基金份额上市交易公告书就透露了一批公募基金1月份的调仓情况。

数据显示,兴全基金的明星基金经理谢治宇管理的兴全合润基金在1月份大幅度加仓了金融业,还有基金在1月份增持了港股。

而据21世纪经济报道记者采访了解,一些新发基金的基金经理也对当前行情下的配置呈现出较为谨慎的态度。

“在产品成立初期会保持绝对收益的思路,力争用股票仓位的中低仓位把握住结构性机会。此外,还会配置一些债券,同时通过配置安全边际更足的部分港股来平衡组合的波动。在产品净值有一定的安全垫后,再调整组合风险收益比增加向上的弹性。”1月27日,一位1月份刚刚发行新基金的基金经理告诉21世纪经济报道记者。

1月调仓动向曝光

最新披露的数据显示,兴全合润在1月21日配置比例最高的行业是制造业,其次则是金融业。这与其2020年四季报的配置情况相似。但相较而言,1月21日,兴全合润针对制造业的配置比重下滑,对金融业的配置比重明显提升。

该基金1月21日的前十大重仓股分别是海尔智家、三一重工、中国平安、兴业银行、海康威视、芒果超媒、万华化学、双汇发展、美的集团以及比亚迪。

而在2020年四季报中,兴全合润的前十大重仓股则是中国平安、海尔智家、三一重工、美的集团、万华化学、比亚迪、芒果超媒、双汇发展、晶晨股份以及隆基股份。

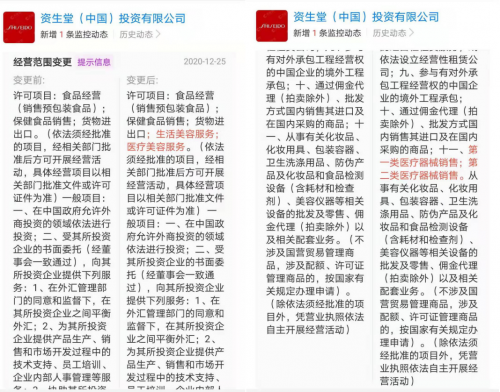

也就是说,1月份谢治宇即开始调仓,其增加了兴业银行、海康威视为前十大重仓股,晶晨股份、隆基股份则退出前十大重仓股之列。

按照谢治宇的配置逻辑,其关注具备核心竞争力的优秀公司,平衡公司短期估值与长期价值,寻找具有良好投资性价比的优秀公司。整体配置以具备良好发展前景、估值合适的中长期价值品种为主,总体结构较为均衡。

而从近期市场数据来看,银行板块表现亦较为活跃。今年以来,申万一级银行行业的整体涨幅已经超过7%。1月27日的数据则显示,当日银行板块是主力资金净流入最多的一个行业板块,主力资金净流入接近12亿元。

除此之外,部分基金最新披露的上市交易公告书还显示,其增加了对港股的配置。

数据显示,截止1月21日,富国创业板两年定开混合基金配置港股占基金资产比例为1.21%,而去年年末该基金尚未配置港股资产。

从行业来看,1月份富国创业板两年定开基金主要配置的港股行业主要为信息技术行业。

就仓位情况来说,1月份富国创业板两年定开的股票仓位升至88.59%。其中该基金对境内制造业的配置比例最高,其次则是租赁和商务服务业。

具体从前十大重仓股变动看,其与四季报相比也有较大的变动。

1月21日其持仓信息显示,亿纬锂能取代了2020年四季度末的分众传媒成为富国创业板两年定开基金的第一大重仓股,此外,科拓生物、晶盛机电、深信服、鼎龙股份4只个股新进其前十大重仓股。而迈瑞医疗、火星人、博腾股份、仙乐健康则退出了该基金的前十大重仓股。

不过,值得一提的是,在增配港股资产的同时,“券茅”东方财富、以及亿纬锂能等公募基金抱团股,也依旧在富国创业板两年定开基金的重仓名单之中。相比2020年年末的持仓,其对东方财富以及亿纬锂能的持股数量均有增加。

新基金建仓谨慎

除了几只发布上市交易公告书的基金透露出的调仓密码,21世纪经济报道记者还采访了解到,1月份以来,部分新发基金的基金经理已呈现出一定的谨慎情绪。而就配置方向来说,低估值的品种正被越来越多基金经理所提及。

“近期市场波动加大,受流动性收紧预期的影响,市场或有可能出现调整。”1月27日,华南一家公募基金基金经理告诉21世纪经济报道记者。

“因此,为了改善基民的持基体验,避免因为净值波动引发频繁申赎,个人计划采取分阶段稳步建仓的策略,目前少量配置了一些估值较低的顺周期品种。”其表示。

北京一家大型公募基金投资总监也受访指出,“相对看好跟经济周期相关的保险、银行的投资机会。因为保险和银行的总体估值,特别是保险,处于偏低的位置,除了个别银行,大部分银行股票的估值不算高。从经济周期角度来讲,经济周期上行的阶段,保险和银行的保险应该都会偏强一些。”

而对于抱团股,基金经理们的分歧犹在。

“部分热门行业出现了明显的抱团迹象,大量资金集中买入少数上市公司。虽然这些公司的质地大幅好于2015年的互联网泡沫,但股价的表现也远远超过了实际盈利的增长,市值中已经隐含了非常乐观的中长期预期。”博时优势企业3年基金经理李洋表示。

“越来越多的投资者想通过持有长期优质的公司来穿越牛熊,淡化择时。市场选择长期从科技、消费、医药和高端制造这几个领域挖掘投资标的我也是非常认同的。”前述公募基金经理表示,

“但在构建组合时,当一种方法论被更多人所用时,就放大了股票定价中长期的变量。长期方向是确定的,但中短期节奏是不确定的。持仓标的实际业绩稳定性和持续性决定了是否隐含了更多的风险,也决定了高估值资产是否短期存在着赚业绩不赚估值的问题。”