大跌中,明星基金经理表现如何?谁扛住了大跌?谁跑输了大市?明星基金经理们在历史上市场大回撤时表现如何,他们花了多少时间“填平坑”?值得等待吗?大跌中明星基金调仓了吗?

A股市场大幅回调之时,基金净值普遍大跌。

此时,投资人追逐的明星基金经理表现如何?谁扛住了大跌?谁跑输了大市?明星基金经理们在历史上市场大回撤时表现如何,他们花了多少时间“填平坑”?值得等待吗?大跌中明星基金调仓了吗?

21世纪经济报道选取了14位明星基金经理的14只代表基金,分别考察市场大跌的一天(3月9日)、春节以来市场大跌期(2月18日至3月9日),以及今年以来(年初至3月9日)的三个时间段,对明星基金经理管理的基金进行大盘点。

涉及张坤、刘彦春、萧楠、傅鹏博、谢治宇、王宗合、葛兰、冯波、刘格菘、赵诣、朱少醒、曹名长、冯明远、董承非等14位顶流明星基金经理管理的基金。

大跌日明星基金全军覆没

3月9日,A股三大指数跳水,上证指数跌1.82%,深证成指跌2.80%,创业板指跌3.50%。而基金重仓指数大跌2.98%。

当天,毫无意外,基金净值普遍下跌。

21世纪经济报道记者据Wind数据统计,3月9日,股票型基金中,有1800只净值下跌,占股票型基金的92%;偏股混合型基金中,有1777只净值下跌,占偏股混合型基金的95%。

当天记者统计了14位明星基金经理的代表基金,发现他们管理的14只明星基金全部大幅下跌。

具体来看,3月9日,明星基金的跌幅从高至低分别为:

刘格菘:广发双擎升级A-4.65%、

冯明远:信达澳银新能源产业-3.83%、

傅鹏博:睿远成长价值C-3.48%、

张坤:易方达中小盘-3.30%、

赵诣:农银汇理新能源主题-3.18%、

冯波:易方达行业领先-3.08%、

朱少醒:富国天惠-3.05%、

王宗合:鹏华消费优选-2.62%、

萧楠:易方达消费行业-2.59%、

葛兰:中欧医疗健康C-2.54%、

刘彦春:景顺鼎益-2.21%、

谢治宇:兴全合宜-1.85%、

曹名长:中欧价值发现A-1.76%、

董承非:兴全趋势-1.67%、

3月9日,14只明星基金中,有一半基金净值跌幅超过3%。其中刘格菘的广发双擎升级A大跌4.65%。

值得关注的是,谢治宇的兴全合宜、曹名长的中欧价值发现A,以及董承非的兴全趋势跌幅最小,皆在2%以内。

3月9日,偏股混合型基金的平均收益为-1.93%。这意味着,14位明星基金经理管理的代表基金中,只有董承非、曹名长、谢治宇管理的3只基金跌幅小于偏股混合型基金的平均跌幅。

事实上,在3月9日的A股大跌中,明星基金基本无法做到独善其身。由于当天基金抱团股大跌,茅指数跌了2.65%,这甚至导致绝大部分明星基金跑输了同类基金的平均收益。

牛年暴跌下的明星基金业绩三梯队

如果把时间拉长至春节以来(2月18日至3月9日)开启的这一波下跌,那么,14只明星基金收益从低到高的表现是:

刘格菘:广发双擎升级A-26.94%

冯明远:信达澳银新能源产业-26.26%

傅鹏博:睿远成长价值C-26.15%

张坤:易方达中小盘-25.86%

赵诣:农银汇理新能源主题-24.09%

冯波:易方达行业领先-23.95%

朱少醒:富国天惠-21.87%

王宗合:鹏华消费优选-19.91%

萧楠:易方达消费行业-16.42%

葛兰:中欧医疗健康C-13.91%

刘彦春:景顺鼎益-12.08%

谢治宇:兴全合宜-9.46%

曹名长:中欧价值发现A-5.70%

董承非:兴全趋势4.53%

跌幅榜第一梯队中,14位明星基金经理中有7位管理的代表基金跌幅超过20%,包括刘格菘的广发双擎升级、冯明远的信达澳银新能源产业、傅鹏博的睿远成长价值C、张坤的易方达中小盘、赵诣的农银汇理新能源主题、冯波的易方达行业领先、朱少醒的富国天惠。

跌幅榜第二梯队中,有4只基金跌幅在10%-20%之间,包括朱少醒的富国天惠、王宗合的鹏华消费优选、萧楠的易方达消费行业、葛兰的中欧医疗健康C、刘彦春的景顺鼎益。

表现最抗跌的明星基金第三梯队中,也是3月9日市场大跌时跌幅最小的3只基金,它们跌幅低于10%,包括谢治宇的兴全合宜-9.46%,曹名长的中欧价值发现A-5.70%,而董承非的兴全趋势甚至逆市翻红4.53%。

总体来看,春节以来(2月18日至3月9日)开启的这一波下跌,偏股混合型基金平均跌幅为15.23%。

14只明星基金中,有5只战胜了偏股混合型基金市场平均收益,分别为:葛兰的中欧医疗健康C-13.91%、刘彦春的景顺鼎益-12.08%、谢治宇的兴全合宜-9.46%、曹名长的中欧价值发现A-5.70%、董承非的兴全趋势4.53%。

明星基金业绩大分化

如果再把时间拉长至今年以来(年初至3月9日),这14只明星基金收益从低到高的表现是这样:

赵诣:农银汇理新能源主题-16.76%

王宗合:鹏华消费优选-15.87%

萧楠:易方达消费行业-13.84%

刘彦春:景顺鼎益-13.74%

葛兰:中欧医疗健康C-11.42%

张坤:易方达中小盘-10.85%

冯明远:信达澳银新能源产业-9.43%

冯波:易方达行业领先-9.10%

刘格菘:广发双擎升级A-8.12%

傅鹏博:睿远成长价值A-5.68%

朱少醒:富国天惠-4.26%

谢治宇:兴全合宜-0.54%

董承非:兴全趋势2.79%

曹名长:中欧价值发现A6.22%

今年以来的两个多月(年初至3月9日),14只明星基金中,跌幅超过10%的基金有6只,包括赵诣的农银汇理新能源主题-16.76%、王宗合的鹏华消费优选-15.87%、萧楠的易方达消费行业-13.84%、刘彦春的景顺鼎益-13.74%、葛兰的中欧医疗健康C-11.42%、张坤的易方达中小盘-10.85%。

其中,王宗合、萧楠、刘彦春、张坤都是重仓白酒和大消费行业,赵诣重仓新能源汽车产业链,葛兰重仓医药股。

今年以来(年初至3月9日),14只明星基金中,跌幅小于10%的有6只,分别是冯明远的信达澳银新能源产业-9.43%、冯波的易方达行业领先-9.10%、刘格菘的广发双擎升级A-8.12%、傅鹏博的睿远成长价值A-5.68%、朱少醒:富国天惠-4.26%、谢治宇的兴全合宜-0.54%。

值得注意的是,有两位明星基金经理管理的基金今年以来仍取得正收益,分别是董承非的兴全趋势2.79%、曹名长的中欧价值发现A6.22%。这两只基金凭借着春节以来抗跌的业绩,今年以来整体收益为正。它们也是春节以来14只明星基金中表现最好的两只:曹名长的中欧价值发现A-5.70%、董承非的兴全趋势4.53%。

总体来看,今年以来(年初至3月9日),偏股混合型基金平均收益为-6.14%。

14只明星基金中,有5只战胜偏股混合型基金平均收益,分别为傅鹏博的睿远成长价值A-5.68%、朱少醒的富国天惠-4.26%、谢治宇的兴全合宜-0.54%、董承非的兴全趋势2.79%、曹名长的中欧价值发现A6.22%。

总体来看,今年以来明星基金中业绩最好的是曹名长,他以低估值价值投资著称。在抱团股大涨的最近两年,曹名长的业绩并不理想。但今年,曹名长的表现很出色。

曹名长2020年四季度末的10大重仓股主要集中在低估值、顺周期个股,比如汽车、保险、家电等。

而董承非管理的兴全趋势也以2.79%战胜同类基金,去年底该基金的第一重仓股紫金矿业今年以来上涨13%。此外,中国平安、保利地产、万科A、宋城演艺等低估值抗跌股,在牛年以来市场大跌时也有比较好的表现。

明星基金的“填坑”周期

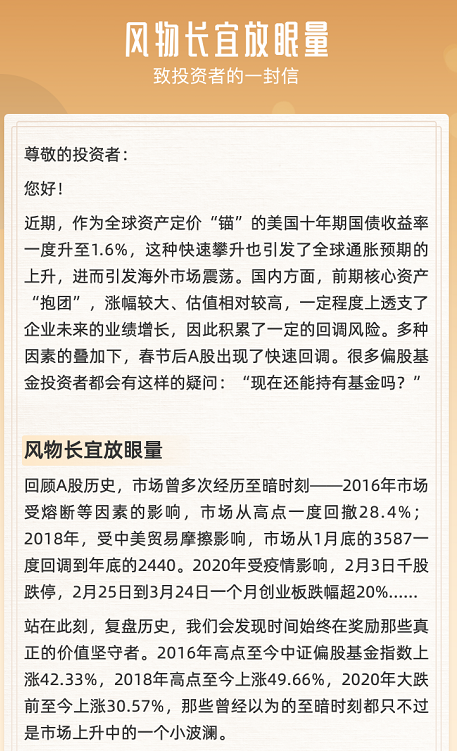

当明星基金出现大幅回撤时,是否应该继续坚持投资?我们可以看看,与历史上的回撤相比,最近这一波下跌明星基金跌幅如何?历史上明星基金经理们要花多长时间才能填完回撤的大坑?值不值得等待?

我们在此只讨论今年回撤幅度比较大的基金。今年以来(年初至3月9日),前述14只明星基金中,最大回撤超过20%的基金有8只,按最大回撤幅度从高到低,分别为:

刘彦春:景顺鼎益-26.94%

王宗合:鹏华消费优选-26.26%

葛兰:中欧医疗健康C-26.15%

萧楠:易方达消费行业-25.86%

张坤:易方达中小盘-24.09%

刘格菘:广发双擎升级A-23.95%

赵诣:农银汇理新能源主题-23.04%

冯波:易方达行业领先-21.87%

其中刘格菘的广发双擎升级A由于成立于2018年11月,历史上没有经历过大回撤,在此略过不提。

今年以来,刘彦春的景顺鼎益最大回撤26.94%,而2015年那一波最大回撤近50%,2018年最大回撤约30%左右。都高于今年的最大回撤。2015年的回撤在2018年1月补完坑,历时近两年;而2018年的回撤,花9个月左右补完。

王宗合的鹏华消费优选,今年以来最大回撤26.26%,而2015年中期开启那一波最大回撤超过50%,动态回撤数据显示,直到2019年11月补完,历时4年多。

葛兰的中欧医疗健康今年最大回撤26.15%,该基金成立于2016年,在2018年最大回撤幅度近40%,2019年9月完全补回,历时一年多。

萧楠的易方达消费行业,今年以来最大回撤25.86%,2015年和2018年的最大回撤都超过30%。2015年的回撤在2017年6月补回,历时两年;2018年的回撤在2019年4月补回,历时10个月。

张坤的易方达中小盘,今年以来最大回撤达24.09%。而2015年、2018年股市异常波动期间的最大回撤都达到近30%,2015年的回撤在2017年3月补回,花了近两年时间;2018年的回撤花费10个月左右时间补回。

赵诣的农银汇理新能源主题,今年以来最大回撤23.04%,该基金成立于2016年,2018年最大回撤近40%,2020年3月补回,历时两年多。

冯波的易方达行业领先,今年以来最大回撤达21.87%,2015年最大回撤超50%,这波回撤直到2020年1月才完全填完坑,历时4年多。

明星基金调仓了吗?

值得关注的另一个问题是,这些明星基金经理在经过一轮大跌后,有没有调仓?

从3月9日14位明星基金经理的代表基金来看,当天估值增长率与净值增长率的差没有超过1%,最高0.8%。

14位基金经理的基金,大多数净值估值增长率与实际净值增长率相差不明显,比如,王宗合的鹏华消费优选、葛兰的中欧医疗健康、曹名长的中欧价值发现A,估值增长率与实际净值增长率几乎一样,两者相差不到0.1%。这或许说明,这些基金很可能没有调仓。

3月9日,估值增长率与实际净值增长率差距比较大的是董承非的兴全趋势,刘格菘的广发双擎升级A、赵诣的农银汇理新能源主题,差距分别为0.80%、0.70%、0.70%。

那么,他们的调仓方向可能是怎么样的?从一些草蛇灰线中或可窥一斑:

董承非在1月末的内部交流分享会议纪要里的发言说:“银行、地产在我看来是一条路上的资产、最好的地产,保利、万科,在我看来这个估值水平比银行龙头低多了,无论平PE还是PB角度,所以我选择地产。包括分红方面,两个龙头的地产公司的分红比龙头的银行要高多了,所以我没选择银行。”

不过,董承非也指出,“但我也不会押得太重。”

董承非在2020年四季报中表示,2020年4季度,虽然有疫情的再次爆发和美国大选等不确定性事件的发生,但是市场依然表现强劲。首先资金入市的意愿还是很强,各类明星基金经理的产品迅速售罄。

他明确指出,“市场也渐渐的由基本面推动演变为‘口号式’投资:具体表现就是核心资产不断的提升估值,将10年乃至20年以后的远景贴现到现在。但是未来是具有不确定性的,市场对于不确定性缺乏敬畏感。”

春节以后的市场,被董承非不幸言中,高估值的抱团股大跌。从董承非这些论调来看,董承非不看好估值过高的核心资产,反而对于估值较低的周期股有所偏好。

至于管理的基金估值和净值出现偏离比较大的刘格菘和赵诣两人,很有相似之处。他们分别在2019年、2020年夺得基金业绩冠军,刘格菘是2019年的“三甲王”,赵诣是2020年的“四甲王”。

与其他明星基金经理大多抱团消费股有所区别,他们属于成长派,更看重新能源、科技等成长股,两者的投资有些相似的地方。只不过,刘格菘偏光伏、生物科技,赵诣偏新能源汽车产业链。

刘格菘在2020年四季度末重点配置了半导体、新能源、医疗服务等成长行业。在四季报中,他认为,顺周期、光伏、科技行业值得关注。

赵诣2020年四季度末持仓主要集中在计算机、电子、机械、新能源等行业。去年四季度他加仓了新能源汽车产业链的企业。

赵诣在去年四季报中表示,未来将“继续主要围绕光伏、新能源车为主的配置思路,同时叠加行业景气度向上的5G产业链和高端制造业。”

去年下半年以来科技股经历了高位回调,而春节之后,2020年四季度炙手可热的新能源也遭遇了大跌,这两位曾经的业绩冠军有可能做了一些调仓。

此外,3月9日,张坤的易方达中小盘的估值增长率与实际净值增长率差距也有0.53%,偏离度也相对较高。

当日,白酒指数大跌2.33%,张坤的易方达中小盘净值估算跌2.77%,实际净值跌了3.30%,实际净值跌幅超过了估算净值。

张坤的易方达中小盘,去年四季度重仓股中有四只白酒。张坤从2013年起重仓持有贵州茅台,前后8年、连续31个季度。他是公募中罕见的能这么久重仓拿住茅台的基金经理。大家都非常好奇,春节以来白酒股大幅回调,张坤是否会调仓,卖掉白酒股,尤其是贵州茅台。

张坤管理的易方达中小盘近期最大的动作是,自2月24日起暂停申购,并进行大额分红,分红占基金规模约十分之一。

(作者:庞华玮 编辑:巫燕玲)