去年末以来,征信业内大事不断,行业调整持续。

2020年12月,央行对鹏元征信罚没1979.55万元,因其未经批准擅自从事个人征信业务活动、企业征信机构任命高级管理人员未及时备案,为征信业有史以来最大罚单。2021年1月,央行就《征信业务管理办法(征求意见稿)》(简称《办法》)公开征求意见。几乎同时,成立不到三个月,第二家市场化个人征信机构朴道征信揭牌。

我国征信业施行“政府+市场”“全国+地方”的双轮双层驱动发展模式。与企业征信备案不同,个人征信既管住机构——个人征信业务需要持牌经营,并纳入征信监管;也管住数据——替代数据本质上属于征信活动,需要纳入征信监管。

值得注意的是,《办法》明确以“信用信息服务、信用服务、信用评分、信用评级、信用修复”等名义对外提供征信功能服务,适用本办法。这意味着,蚂蚁集团旗下芝麻信用、腾讯微信旗下的微信支付分等信用评分亦要受到《办法》监管。

开正门,堵偏门

“我们正在等征信业务管理办法正式文件发布。”一位华南从事大数据风控机构负责人表示,按照征求意见稿,同盾、百融等所谓大数据公司也应被上述覆盖,因为大数据公司收集、处理数据,形成客户评价或客户画像对外出售,用于金融监管风控或营销,现在看起来需要征信牌照。

2021年1月,中国人民银行发布《征信业务管理办法(征求意见稿)》,规范针对个人和企业、事业单位等组织开展征信业务及其相关活动,并向社会公开征求意见。

征信业务对已存在多年,尤其是大数据风控等技术近年来崛起,助贷及联合贷款等新业务模式不断出现。但实际上,信用一词概念打架、征信业务边界模糊、信息主体权益保护措施不到位等问题长期困扰市场主体。

对此,《办法》给出了信用信息的定义,即“信用信息,是指为金融经济活动提供服务,用于判断个人和企业信用状况的各类信息。包括但不限于:个人和企业的身份、地址、交通、通信、债务、财产、支付、消费、生产经营、履行法定义务等信息,以及基于前述信息对个人和企业信用状况形成的分析、评价类信息”。

业内人士表示,监管意在一方面防止个人信息被过度采集、不当使用,避免消费者合法合法权益受侵害,另一方面,也为征信监管、征信机构经营有法有规可依。

对于前者,央行征信管理局副局长田地在新闻发布会上表示,个人征信业务需要持牌经营,并纳入征信监管。打着大数据公司、金融科技公司等旗号,未经人民银行批准擅自从事个人征信业务的行为,均属于违法行为。

即使持牌金融机构,征信业务也处于严监管之下。3月8日,人民银行清远市中心支行发布消息,针对辖内地方法人接入机构征信异常查询情况采取征信监管措施。消息指,去年7月起,清远辖内地方法人接入机构接连出现征信异常查询,触发异常查询的均为个人线上贷款业务“悦农e贷”产品存量客户,通过省联社统一开发的征信查询前置系统进行查询,属设定自动触发的贷后管理查询,但并未找出异常触发原因。下一步将督促各相关农商行拿出切实可行的整改方案,确保不再发生此类异常查询。同时积极联系上级部门,查找异常履发原因,从源头上杜绝此类异常查询的发生。

去年12月,央行召开“长三角征信一体化”工作推进现场交流会指出,替代数据在现代化征信体系中发挥重要作用,是借贷信息的有益补充。市场化的替代数据征信信息互联互通是当前构建全覆盖社会征信体系的重要步骤。利用替代数据为金融和经济活动提供信用管理服务,在本质上属于征信活动,需要纳入征信监管。

央行并未指明替代数据具体内容。业内人士表示,目前企业征信领域已经使用的替代数据主要是缴税数据,此外包括工商登记信息、企业涉税信息、企业用电数据、企业用水数据、海关数据、环保数据、用工数据奖惩数据、司法诉讼数据等。

对于后者,2020年11月,国务院常务会议确定了促进征信业发展提质的措施,要求加快政府相关数据开放和有序利用,积极稳妥推进个人征信机构准入,加大征信业开放力度。

“政府+市场”双层征信模式

今年2月,央行机关党委、征信管理局联合调研组撰文称,人民性是我国征信业的本质特征,内涵可以具体归纳为“ABC特性”,分别是A是指可得性(Availability)、B是指可信性(Believability)、C是指可控性(Controllability)。

对于征信可得性,强化征信业顶层设计。深化“政府+市场”“全国+地方”的双轮双层驱动征信发展模式,从四个逻辑层级来健全和完善覆盖全社会的征信体系:推动金融数据共享;促进政务数据共享;加快企业特别是互联网企业集团的市场交易信息共享;利用区块链等可信技术建立上述三个层次各征信机构之间的联盟链。

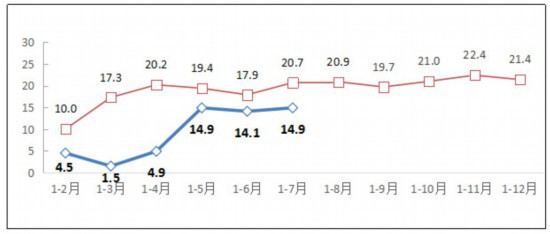

上述“政府+市场”的双层模式中,“政府”为央行征信系统。截至2020年末,央行征信系统共收录11亿自然人、6092.3万户企业及其他组织;其中,收录小微企业3656.1万户、个体工商户1167万户。央行二代征信系统也于2020年5月正式上线。

“市场”包括2家个人征信持牌机构、131家企业征信备案机构。百行征信成立三年之后,央行批设第二家市场化个人征信机构朴道征信,尚未正式开展业务。据百行征信披露,其个人征信数据库2020年新增个人信息主体数近1亿人,新增替代数据源渠道24个,包括广州互联网法院、深圳市公共信用中心等。截至2020年末,百行征信累计拓展金融机构1887家,替代数据源渠道数30个,基本实现基础替代数据源的广泛覆盖,百行个人征信数据库累计收录个人信息主体去重后达1.63亿人。

央行征信管理局联合调研组并称,进一步优化征信系统的存量征信产品服务,同时加大征信产品增量供给。加快培育市场化品牌征信机构,打造全国性、区域性龙头征信平台。此外,探索制定信息共享统一标准。针对金融信息、政务信息和企业交易信息,分别制定信息共享基础标准,待时机成熟时打通三类信息共享渠道。

特别是,央行征信管理局联合调研组表示,推动企业信用信息共享。支持普通企业,尤其是互联网企业集团通过共享方式实现应用,帮助更多没有信贷记录的“长尾”或“白户”群体建立信用记录,享受正规金融服务。

这其中,尤为值得注意的是非持牌的大数据公司。《办法》明确信用定义范围,将把利用信用信息对个人或企业作出的画像、评价等业务界定为征信,意味着一些大型互联网平台、数据助贷业务、大数据分析与处理等实质从事信用评价等业务的活动均纳入了监管范畴,对金融科技、大数据风控行业影响较大。

“征信公司必须保持中立性,必须与其关联公司的金融业务做出明确的隔离。同时,持牌征信机构也不应参与从事与贷款环节直接相关的包括获客营销、贷款准入、授信、催收等方面的工作。”另一大数据风控行业人士表示。

他认为,已经持有金融牌照的机构,处理信用信息用于自身金融业务,应该不属于征信活动。例如,银行、消费金融公司、融资担保公司、小贷公司等持牌金融机构收集和使用信用信息从事贷款业务,不属于征信活动的范畴,无需另外获得征信牌照。非持牌机构,因为自己是不能发放贷款的,因此它处理信用信息只能为其它机构的贷款业务服务,这属于征信活动。

【系列报道】

征信变局丨征信监管“开正门、堵偏门” 将个人征信机构和数据纳入监管

征信变局丨企业征信艰难突围 如何摆脱数据供应商角色?

征信变局丨六年仅有两家公司获得牌照,个人征信行业将往何处去

(作者:辛继召 编辑:曾芳)